中小企業であっても、海外出張に行く会社は少なくありません。「どの法人カードが海外出張で役立つのか?」法人カード10枚を所有する経営者が体験談に基づいておすすめの1枚を解説します。

海外出張で法人カードを選ぶ際には何を重視するべきか?

法人カードには海外出張向きのサービスが多く取り揃えられています。

保険サービス

- 海外旅行傷害保険

- 海外航空機遅延保険

空港関連サービス

- 海外空港ラウンジ

- 宅配サービス優待

- 無料ポーターサービス

- 空港送迎サービス

- 空港駐車場優待

- 空港ホテル優待

海外でのサポート

- トラベルデスク

- 海外用携帯電話・wifiレンタルの優待利用

- 海外レンタカーの優待利用

- レストラン優待

- ホテル優待

- 海外でポイント倍増

海外航空券の割引サービス

- 海外パッケージツアー

- 海外航空券優待

- マイル付与

海外出張で「重視するもの」は、人それぞれだと思います。

「経営者が自分で使うのか?」「社員や役員に使わせるのか?」

「自分の車で空港に行くのか?」「電車行くのか?」

・・・

筆者が考える「海外出張」に必須の特典は?

状況によって必要な特典が変わってくるので、最低限これはあったほうが出張に役立つと考えるものです。

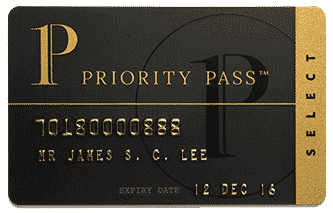

「海外空港ラウンジ(プライオリティ・パス)」の無料付帯

日本であれば、空港のロビーでの時間のつぶし方もある程度わかりますし、電車ほど正確ではないにせよ、遅延もそれほどありません。空港に向かう交通手段も時間通りに来るので、計画的にある程度ギリギリに空港に向かうことも可能です。

しかし、これが海外の空港ともなると、

- 飛行機が時間通りに飛ぶ可能性も少ない

- 暇つぶしできる場所もわからない

- 空港に向かう交通手段が遅れることも多く、できるだけ余裕を持って空港に行く必要がある

・・・

となるのが普通ですので、どうしても手持無沙汰な時間が発生してしまいます。このときに「海外空港ラウンジ(プライオリティ・パス)」が利用できれば、なかなかのラグジュアリー感あふれるラウンジでくつろぎながら時間をつぶして、当然、書類を作成したり、データを打ち込んだり、メールをしたり、・・・仕事をすることも可能になるのです。

軽食も取れますし、商談もできますから、何をするにせよ。空港で時間を使う重要なポイントなのです。色々な使い方ができる分、出張の状況によって使い方が多岐に渡る空港ラウンジはおすすめのポイントなのです。

例:バンコク/スワンナプーム国際空港 ラウンジ

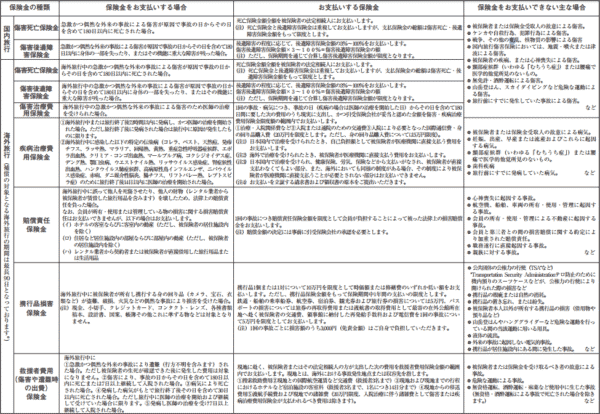

手厚い「海外旅行傷害保険」

海外旅行傷害保険の内容を正確に理解している方は少ないのですが、非常に重要なものです。

アメリカン・エキスプレス・ビジネス・ゴールド・カードの場合

傷害死亡保険金 → 法定相続人に支払い

海外旅行中の急激かつ偶然な外来の事故による傷害が原因で事故の日からその日を含めて180日以内に死亡された場合。

傷害後遺障害保険金 → 法定相続人に支払い

海外旅行中の急激かつ偶然な外来の事故による傷害が原因で事故の日からその日を含めて180日以内に身体の一部を失ったり、またはその機能に重大な障害が残った場合。

傷害治療費用保険金

海外旅行中の急激かつ偶然な外来の事故による傷害のため医師の治療を受けられた場合。

疾病治療費用保険金

①海外旅行中または旅行終了後72時間以内に発病し、かつ医師の治療を開始された場合。ただし旅行終了後に発病された場合は旅行中に原因が発生したものに限ります。

②海外旅行中に感染した以下の特定の伝染病(コレラ、ペスト、天然痘、発疹チフス、ラッサ熱、マラリア、回帰熱、黄熱、重症急性呼吸器症候群、エボラ出血熱、クリミア・コンゴ出血熱、マールブルグ病、コクシジオイデス症、デング熱、顎口虫病、ウエストナイル熱、リッサウイルス感染症、腎症候性出血熱、ハンタウイルス肺症候群、高病原性鳥インフルエンザ、ニパウイルス感染症、赤痢、ダニ媒介性脳炎、腸チフス、リフトバレー熱、レプトスピラ症)のために旅行終了後14日以内に医師の治療を開始された場合。

賠償責任保険金

海外旅行中に誤って他人を死傷させたり、他人の財物(レンタル業者から被保険者が賃借した旅行用品を含みます)を壊したため、法律上の賠償責任を負った場合。

携行品損害保険金

海外旅行中に被保険者が所有し携行する身の回り品(カメラ、宝石、衣類など)が盗難、破損、火災などの偶然な事故により損害を受けた場合。

救援者費用(傷害や遭難時の出費)保険金

海外旅行中に下記の状況で、現地に赴く、被保険者またはその法定相続人の方が支出した次の費用を救援者費用保険金額の範囲

内でお支払いします。①急激かつ偶然な外来の事故により遭難(行方不明を含みます)された場合。ただし被保険者の生死が確認できた後に発生した費用は対象になりません。

②傷害により、事故の日からその日を含めて180日以内に死亡または7日以上継続して入院された場合。

③病気により死亡された場合。

④発病した病気がもとで旅行終了後その日を含めて30日以内に死亡された場合。ただし旅行中に医師の治療を開始および継続

して受けていた場合に限ります。

⑤発病し医師の治療を受け7日以上継続して入院された場合。

傷害死亡保険金・傷害後遺障害保険金の重要性

- 会社の仕事で海外出張を社員にさせていた時に死亡してしまった場合に遺族に死亡保険金が支払われる

ということは非常に重要なことなのです。

また、経営者自身が海外出張に行った際も、残された遺族に加入している生命保険ではない、保険金が支払われるので海外出張の機会が多い方は、必ず重視すべきなのです。

傷害治療費用保険金、疾病治療費用保険金の重要性

- 現地でケガをしてしまった。

- 現地で病気になってしまった。

という状況では、現地の病院に行って、医師の治療を受けるしか選択肢がありません。

海外では伝染病になる可能性も高くなってしまうため、病気やケガに対するリスクも、考慮しておくべきです。

賠償責任保険金の重要性

海外は、とくにアメリカは訴訟社会です。

- 人のモノを壊した。

- 人にケガをさせた。

「海外旅行傷害保険」を選ぶチェックポイント

「自動付帯」か「利用付帯」か?

- 利用付帯 → 法人カードで航空券・旅行ツアー費用の支払いをしたときのみ保険が適用される

- 自動付帯 → 航空券・旅行ツアー費用の支払いを利用したかを問わず、法人カードを持っていれば保険が適用される

「海外航空機遅延保険」があればベター

「海外航空機遅延保険」は飛行機が遅れたり、手荷物が紛失した場合にホテル代、食事代、衣服の購入費が保険で支払われるものです。海外では、遅延や手荷物の紛失も日常茶飯事ですので、主要都市以外の国や都市に出張する機会がある方におすすめです。

- 乗継遅延費用保険金(客室料・食事代):2万円限度

- 出航遅延費用等保険金(食事代):2万円限度

- 寄託手荷物遅延費用保険金(衣類購入費等):2万円限度

- 寄託手荷物紛失費用保険金(衣類購入費等):4万円限度

「家族特約」があればベター

「海外出張」とは直接関係ありませんが、「家族特約」があればご家族も保険の対象になります。家族旅行などで海外旅行する際に家族の分の保険に入らなくても、1枚で家族分も保険が適用されるのです。

宅配サービス優待

「海外出張」の場合、忙しいビジネスマンほど帰ってきて家に直接帰れる方は少ないのです。

- そのまま、会社に戻る

- そのまま、別の出張に行く

- そのまま、商談に参加する

・・・

「プライオリティ・パス」が付帯されている法人カード

| 人気ランキング | 法人カード名 | 初年度年会費(税込) | 2年目~年会費(税込) | 空港ラウンジ海外 | 海外旅行傷害保険付帯条件 | 海外旅行傷害保険/家族特約条件 | 海外旅行傷害保険/死亡・後遺障害 | 海外旅行傷害保険/傷害治療費用 | 海外旅行傷害保険/疾病治療費用 | 海外旅行傷害保険/賠償責任 | 海外航空機遅延保険/乗継遅延費用保険金(客室料・食事代) | 海外航空機遅延保険/出航遅延費用等保険金(食事代) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2位 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 22,000円 | 22,000円 | ○プライオリティ・パス(148カ国) | 自動付帯 | - | 最高1億円 | 最高300万円 | 最高300万円 | 最高5,000万円 | 最高3万円 | 最高3万円 |

| 6位 | ラグジュアリーカード/Mastercard Gold Card | 220,000円 | 220,000円 | ○プライオリティ・パス(148カ国) | 自動付帯 | 会員の方と生計を共にする親族(6親等以内の血族、3親等以内の姻族)の方 | 最高1.2億円+家族特約あり | 最高200万円+家族特約あり | 最高200万円+家族特約あり | 最高1億円+家族特約あり | 最高2万円 | 最高2万円 |

| 7位 | アメリカン・エキスプレス・ビジネス・プラチナ・カード | 143,000円 | 143,000円 | ○プライオリティ・パス(148カ国) | 自動付帯※一部利用付帯 | 会員(追加カード会員を含みます)の配偶者、会員と生計を共にするお子 さま・ご両親などの親族 | 最高1億円+家族特約あり | 最高1,000万円+家族特約あり | 最高1,000万円+家族特約あり | 最高5,000万円+家族特約あり | - | - |

| 13位 | 楽天ビジネスカード | 13,200円 | 13,200円 | ○プライオリティ・パス(148カ国) | 自動付帯※一部利用付帯 | - | 最高5,000万円 | 最高300万円 | 最高300万円 | 最高3,000万円 | - | - |

| 18位 | 三井住友ビジネスカード(プラチナ) | 55,000円 | 55,000円 | ○プライオリティ・パス(148カ国) | 自動付帯 | 本会員の配偶者、本会員と生計を共にする同居の親族・別居の未婚の子 | 最高10,000万円 | 最高500万円 | 最高500万円 | 最高10,000万円 | 最高2万円 | 最高2万円 |

| 23位 | JCBプラチナ法人カード | 33,000円 | 33,000円 | ○プライオリティ・パス(148カ国) | 利用付帯 | 会員の配偶者・J会員と生計を共にする同居の両親(義親含む)、会員と生計を共にする未婚の子が対象 | 最高1億円+家族特約あり | 最高1,000万円/回+家族特約あり | 最高1,000万円/回+家族特約あり | 最高1億円/回+家族特約あり | 最高2万円 | 最高2万円 |

| 24位 | セゾンプラチナ・ビジネスプロ・アメリカン・エキスプレス・カード | 27,500円 | 27,500円 | ○プライオリティ・パス(148カ国) | 自動付帯※一部利用付帯 | - | 最高1億円 | 最高300万円 | 最高300万円 | 最高5,000万円 | 最高3万円 | 最高3万円 |

| 28位 | MUFGカード・プラチナ・ビジネス・アメリカン・エキスプレス・カード | 22,000円 | 22,000円 | ○プライオリティ・パス(148カ国) | 利用付帯 | 本会員の配偶者,本会員と生計をともにする同居の両親(義親含む),本会員と生計をともにする未婚の子 | 最高10,000万円 | 最高200万円 | 最高200万円 | 最高3,000万円 | 最高2万円 | 最高1万円 |

| 31位 | ダイナースクラブ プレミアムカード+ビジネス・アカウントカード | 143,000円 | 143,000円 | ○国内外1,500ヵ所以上、プライオリティ・パス(143カ国)、ラウンジ・キー(LoungeKey) | 自動付帯 | 配偶者またはその配偶者と生計を共にする同居の親族、別居の未婚の子 | 最高1億円 | 最高1000万円 | 最高1000万円 | 最高1億円 | - | - |

| 33位 | ラグジュアリーカード/Mastercard Titanium Card | 55,000円 | 55,000円 | ○プライオリティ・パス(148カ国) | 自動付帯 | 会員の方と生計を共にする親族(6親等以内の血族、3親等以内の姻族)の方 | 最高1.2億円+家族特約あり | 最高200万円+家族特約あり | 最高200万円+家族特約あり | 最高1億円+家族特約あり | 最高2万円 | 最高2万円 |

| 34位 | ラグジュアリーカード/Mastercard Black Card | 110,000円 | 110,000円 | ○プライオリティ・パス(148カ国) | 自動付帯 | 会員の方と生計を共にする親族(6親等以内の血族、3親等以内の姻族)の方 | 最高1.2億円+家族特約あり | 最高200万円+家族特約あり | 最高200万円+家族特約あり | 最高1億円+家族特約あり | 最高2万円 | 最高2万円 |

| 41位 | セゾンゴールド・ビジネスプロ・カード | 3,300円 | 3,300円 | ○プライオリティ・パス(148カ国) | 自動付帯 | - | 最高5,000万円 | 最高300万円 | 最高300万円 | 最高5,000万円 | - | - |

| 71位 | freeeセゾンプラチナビジネスカード | 22,000円 | 22,000円 | ○プライオリティ・パス(148カ国) | 自動付帯 | - | 最高1億円 | 最高300万円 | 最高300万円 | 最高5,000万円 | 最高3万円 | 最高3万円 |

| 80位 | ラグジュアリーカード/Mastercard Black Diamond Card | 1,760,000円 | 660,000円 | ○プライオリティ・パス(148カ国) | 自動付帯 | 会員の方と生計を共にする親族(6親等以内の血族、3親等以内の姻族)の方 | 最高1.2億円+家族特約あり | 最高200万円+家族特約あり | 最高200万円+家族特約あり | 最高1億円+家族特約あり | 最高2万円 | 最高2万円 |

| 81位 | apollostation PLATINUM BUSINESS | 22,000円 | 22,000円 | ○プライオリティ・パス(148カ国) | 利用付帯 | 本会員の配偶者,本会員と生計をともにする同居の両親(義親含む),本会員と生計をともにする未婚の子 | 最高10,000万円 | 最高200万円 | 最高200万円 | 最高3,000万円 | 最高2万円 | 最高1万円 |

「無料宅配サービス」「手厚い海外旅行傷害保険」で絞り込む

アメリカン・エキスプレス・ビジネス・プラチナ・カード

- 年会費(税込):143,000円(税込)

- プライオリティ・パス:あり

- 海外旅行傷害保険:最高1億円、海外航空機遅延保険あり、家族特約あり

- 手荷物無料宅配サービス:スーツケース2個を無料で配送

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 143,000円 |

| 2年目~年会費(税込) | 143,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 5.00% |

| ポイント倍増方法 | ●ボーナスポイント・パートナーズ 高島屋オンラインストア :2倍 じゃらん :2倍 Oisix (おいしっくす) :2倍 アイシティ:3倍 イモトのWiFi :5倍 レストラン・ホテル:2倍~10倍 ●メンバーシップ・リワード・プラス ポイント交換レート:2倍 |

| - |

| - |

三井住友ビジネスカード(プラチナ)

- 年会費(税込):55,000円(税込)

- プライオリティ・パス:あり

- 海外旅行傷害保険:最高1億円、海外航空機遅延保険あり、家族特約あり

- 手荷物無料宅配サービス:国際線手荷物を2個まで無料宅配

| 国際ブランド | Visa,Mastercard® |

| 初年度年会費(税込) | 55,000円 |

| 2年目~年会費(税込) | 55,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | |

| ポイント還元率/上限 | |

| ポイント倍増方法 | ●ココイコ! カラオケの鉄人:18倍 紳士服の青山:6倍 Victoria:4倍 百貨店:3倍 レストラン:2倍 ※商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 |

| - |

| 【新規入会+利用】最大8,000ワールドプレゼントポイントプレゼント |

ラグジュアリーカード/Mastercard Titanium Card

- 年会費(税込):55,000円(税込)

- プライオリティ・パス:あり

- 海外旅行傷害保険:最高1.2億円、海外航空機遅延保険あり、家族特約あり

- 手荷物無料宅配サービス:カード1枚につき3個まで無料配送

| 国際ブランド | Mastercard® |

| 初年度年会費(税込) | 55,000円 |

| 2年目~年会費(税込) | 55,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.00% |

| ポイント還元率/上限 | 2.20% |

| ポイント倍増方法 | 商品券との交換 |

| - |

| - |

ラグジュアリーカード/Mastercard Black Card

- 年会費(税込):110,000円(税込)

- プライオリティ・パス:あり

- 海外旅行傷害保険:最高1.2億円、海外航空機遅延保険あり、家族特約あり

- 手荷物無料宅配サービス:カード1枚につき3個まで無料配送

| 国際ブランド | Mastercard® |

| 初年度年会費(税込) | 110,000円 |

| 2年目~年会費(税込) | 110,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.25% |

| ポイント還元率/上限 | 2.75% |

| ポイント倍増方法 | 商品券との交換 |

| - |

| - |

ラグジュアリーカード/Mastercard Gold Card

- 年会費(税込):220,000円(税込)

- プライオリティ・パス:あり

- 海外旅行傷害保険:最高1.2億円、海外航空機遅延保険あり、家族特約あり

- 手荷物無料宅配サービス:カード1枚につき3個まで無料配送

| 国際ブランド | Mastercard® |

| 初年度年会費(税込) | 220,000円 |

| 2年目~年会費(税込) | 220,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.50% |

| ポイント還元率/上限 | 3.30% |

| ポイント倍増方法 | 商品券との交換 |

| - |

| - |

結論

法人カード「海外出張」でおすすめの1枚は

ラグジュアリーカード/Mastercard Titanium Card

です。

| 国際ブランド | Mastercard® |

| 初年度年会費(税込) | 55,000円 |

| 2年目~年会費(税込) | 55,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.00% |

| ポイント還元率/上限 | 2.20% |

| ポイント倍増方法 | 商品券との交換 |

| - |

| - |

「プライオリティ・パス」「宅配サービス優待」「手厚い海外旅行傷害保険」の3つが高いレベルで揃っていて、かつ「プラチナカードに直接申込が可能」で、アメリカン・エキスプレス・ビジネス・プラチナ・カードと比較すると年会費が格安だからです。

さらにラグジュアリーカード/Mastercard Titanium Cardには

- 世界一流のラグジュアリーホテルで1滞在当たり5万5000円相当以

- 自宅~海外滞在先も優待価格で配送

- HawaiianMilesのエリート会員ステータスを無条件

- キャッシュバック率1.0%

- ビジネスクラス・ファーストクラスの専門店、 CLASS ONEへ無条件入会

- 20カ国にある現地デスクで情報提供

- 一定金額以上の国際航空券購入で空港リムジンサービスが利用可能

なども付帯されているため、「海外出張」に強い味方になってくれることは間違えありません。ラグジュアリーカード/Mastercard Titanium Cardが「海外出張」で活躍するおすすめの1枚と言っていいでしょう。

海外でのステイタス性を重視する方

海外では日本以上にアメックスブランドがエグゼクティブの持つカードとして認知されているため、重宝されます。海外ではアメックスブランドの方がホテルなどで優遇サービスを受けられる可能性が高いのです。

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 143,000円 |

| 2年目~年会費(税込) | 143,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 5.00% |

| ポイント倍増方法 | ●ボーナスポイント・パートナーズ 高島屋オンラインストア :2倍 じゃらん :2倍 Oisix (おいしっくす) :2倍 アイシティ:3倍 イモトのWiFi :5倍 レストラン・ホテル:2倍~10倍 ●メンバーシップ・リワード・プラス ポイント交換レート:2倍 |

| - |

| - |

年会費をもう少し抑えたい方

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」をおすすめします。

- プライオリティ・パス:付帯

- 海外旅行傷害保険:最高1億円、海外航空機遅延保険あり、家族特約なし

- 宅配サービス優待:なし

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 22,000円 |

| 2年目~年会費(税込) | 22,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.00% |

| ポイント倍増方法 | ●海外利用 海外利用:2倍 |

| 【年会費特典】初年度年会費無料 |

| - |

「宅配サービスの優待がないこと」「海外旅行傷害保険の家族特約がないこと」「提携カードでステイタス性が若干落ちる」という点があるため、マイナスの評価をしていますが年会費は22,000円(税込)と「三井住友ビジネスカード(プラチナ)」と比較しても、半分以下の年会費負担となります。コストパフォーマンスと言う意味では、抜群に高い法人カードです。

「現地調査に海外出張に行くことになったのですが、おすすめの法人カードはどれですか?」

・・・