アメックスの法人カードを探している方にアメックス法人カードを徹底比較して、おすすめのアメックス法人カードを紹介します。

アメックス法人カードとは?

アメックスとは

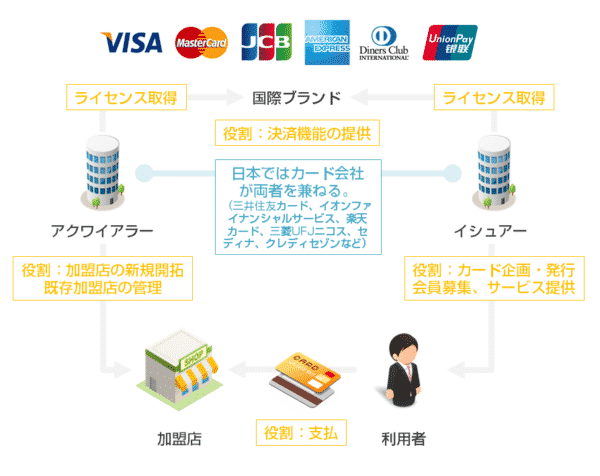

クレジットカード業界の仕組み

クレジットカード業界のプレイヤーには、3種類あります。

国際ブランド

世界各国でクレジットカードを利用できる仕組みを提供している会社です。

イシュアー

国際ブランドからライセンスを取得し、クレジットカードの発行業務、カード会員向けのサービス提供を行う会社です。

イシュアーの役割は、カード会員の獲得や優良顧客へのサービス強化、広報・宣伝活動、業務提携など多岐にわたり、カード利用者(会員)がクレジットカードを利用して商品の購入を行った後にカード利用者から料金を徴収し、アクワイアラーに支払うのです。

アクワイアラー

クレジットカードの加盟店の開拓や管理を行う会社です。「加盟店管理業者」とも呼ばれます。

新規の加盟店を開拓し、加盟店に対しカード決済のインフラを導入します。また、自ら開拓した加盟店から売上データを受け取り、売上代金をイシュアーから徴収し、加盟店に入金業務を行います。

アメックスは国際ブランドの一つです。

- Visa

- Mastercard

- JCB

- AMEX

- Diners

- UnionPay(銀聯)

などの一つとなっています。

アメックス法人カードには大きく分けると2種類あります。

- アメリカン・エキスプレス(American Express)自体が発行するプロパーカード

- イシュアー(クレジットカード会社)がアメックスブランドで発行する法人カード(ライセンス提携)

の2種類です。

アメリカン・エキスプレス(American Express)自体が発行するプロパーカード

イシュアー(クレジットカード会社)がアメックスブランドで発行する法人カード

※セゾンパール・アメリカン・エキスプレス・カードは、個人向けのクレジットカードですが、法人口座を引き落とし口座に設定できるため、実質的に法人カードとして利用できます。

個人向けのクレジットカードは

- 株式会社クレディセゾン

- 高島屋クレジット

- セブンCSカードサービス

- 静銀セゾンカード

- 出光クレジット

- 大和ハウスフィナンシャル

- ワイエムセゾン

- 三菱UFJニコス株式会社

- 株式会社エムアイカード

などのクレジットカード会社がアメックスブランドのクレジットカードを発行していますが、どのクレジットカード会社も、クレディセゾンと比較すると規模が小さく、「アメックス」というイメージを使うためにアメックスブランドのクレジットカードを発行している形になるので、法人向けカードに参入する余力がないのです。

また、ブランド提携カードは、プロパーカードよりも年会費を抑えてサービスの質を削る傾向にあるため、結果的に凡庸なカードになってしまうので、ほかのクレジットカード会社は手を出していない状況があります。

アメックス法人カード(プロパーカード)のメリット

メリットその1.エグゼクティブが使うクレジットカードとして認知されている

国際ブランドの加盟店比較

| 国際ブランド | VISA | MasterCard | JCB | American Express | Diners | UnionPay |

|---|---|---|---|---|---|---|

| 加盟店数 | 2920万店 | 2920万店 | 750万店 | 1040万店 | 850万店 | 200万店 |

| 年間利用回数(ショッピング) | 35.6回 | 30.7回 | 18.6回 | 53.8回 | 28.2回 | 11.6回 |

| 年間利用回数(キャッシング) | 1.4回 | 1.4回 | 0.4回 | 0.9回 | 1.4回 | 0.4回 |

| 年間利用回数(合計) | 37回 | 32.1回 | 19回 | 54.7回 | 29.6回 | 12回 |

| 一回の支払い平均額(ショッピング) | 8,600円 | 8,700円 | 11,500円 | 15,400円 | 16,600円 | 19,200円 |

| 一回の支払い平均額(キャッシング) | 27,200円 | 25,900円 | 17,400円 | 16,000円 | 17,500円 | 19,500円 |

| 年間利用額(ショッピング) | 305,200円 | 255,700円 | 209,100円 | 829,900円 | 467,600円 | 223,400円 |

| 年間利用額(キャッシング) | 38,600円 | 36,800円 | 7,400円 | 14,200円 | 24,900円 | 8,200円 |

| 年間利用額 | 343,800円 | 292,600円 | 216,500円 | 844,100円 | 492,400円 | 231,600円 |

| 発行枚数 | 86,900万枚 | 70,540万枚 | 7,660万枚 | 9,740万枚 | 590万枚 | 28,500万枚 |

| 利用額合計 | 29,874億円 | 20,637億円 | 1,658億円 | 8,222億円 | 293億円 | 6,600億円 |

| 利用額世界シェア | 42.6% | 30.7% | 2.5% | 12.2% | 0.4% | 9.8% |

出典:2012 The Nilson Report

カード一枚あたりの年間利用額(ショッピング)

- Visa:343,800円

- Mastercacrd:292,600円

- JCB:216,500円

- American Express:844,100円

- Diners:492,400円

- Unionpay:231,600円

となっています。

American Expressは、Visaの2.45倍の利用額

American Expressは、Mastercacrdの2.88倍の利用額

という結果が出ています。

これが何かというと、お店側にとってみれば

ということを示しています。

VisaやMastercacrdのお客さん約3人分が、アメックス1人分と同じようなものです。

- アメリカ系列のホテル宿泊時に無料で客室がアップグレードされる

- レストランで特別なサービスが受けられる

などの力を持っているのです。

メリットその2.ステイタス性が高い

「アメックスブランドのクレジットカード保有者は、1枚当たりのカード利用額が圧倒的に高い」≒エグゼクティブが持つクレジットカードだ。

ということは、加盟店も理解しているのですが

一般の方にも、ビジネスマンを中心に浸透しています。

「アメックスブランドだから、海外のホテルで部屋がアップグレードされた。」

「アメックスブランドだから、海外のレストランで頼んでもいないデザートが出てきた。」

・・・

という口コミが浸透して、日本でも今や

という知名度が確立されています。

というイメージがあるからこそ

- 部下から尊敬される

- 同僚から一目置かれる

- 取引先から一目置かれる

- 自分のテンションが上がる

という効果があるのです。

と言っても、過言ではありません。

とくに法人カードの場合は「取引先との接待」「社員との飲み会」などで使うことが多いので、経営者がそれなりのイメージを作らないと、その後の商談や社員のモチベーションに悪影響が出てしまいます。

と考えて良いでしょう。

メリットその3.海外旅行(海外出張)時の特典が豊富

アメックスのプロパーカードは

- ホテル宿泊料金8%OFF

- 手荷物無料宅配サービス

- エアポート送迎サービス

- 空港ラウンジ

- プライオリティ・パス(国内外1,300カ所以上の空港VIPラウンジ)

- 高額な海外旅行傷害保険

- 海外旅行傷害保険の家族特約

- 航空便遅延補償

- レストラン優待(飲食代金の20%OFFなど)

- オーバーシーズ・アシスト(24時間日本語の旅行サポート)

- キャンセル・プロテクション(キャンセル費用補償)

- マイルが貯まりやすい

・・・

など、T&Eカード(トラベル&エンターテインメントカード)と呼ばれるように

となっています。

- 海外出張の機会が多い

- 海外旅行をする機会が多い

経営者・個人事業主におすすめです。

アメックス法人カード(プロパーカード)のデメリット

デメリットその1.年会費は高額

アメックス法人カードの年会費

- アメリカン・エキスプレス・ビジネス・カード:13,200円(税込)

- アメリカン・エキスプレス・ビジネス・ゴールド・カード:36,300円(税込)

- アメリカン・エキスプレス・ビジネス・プラチナ・カード:143,000円(税込)

年会費永年無料の法人カードもあるのですから、年会費は高く設定されていることがわかります。

高い年会費はデメリットでもありますが、高い年会費分のサービスが受けられることを意味しています。

アメックス法人カードの「プロパーカード」と「ブランド提携カード」の違い

前述した通りで

アメックス法人カードには

- アメリカン・エキスプレス(American Express)自体が発行するプロパーカード

- イシュアー(クレジットカード会社)がアメックスブランドで発行する法人カード

があります。

アメックス法人カードの「ブランド提携カード」は下記になります。

「ブランド提携カード」にはメリットデメリットもあるので十分に理解して利用する必要があります。

違いその1.年会費は「ブランド提携カード」の方が安い

同じプラチナカードでも

アメリカン・エキスプレス・ビジネス・プラチナ・カード

年会費(税込):143,000円(税込)

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

年会費(税込):22,000円(年間ショッピング利用額が200万円以上:次年度年会費11,000円)

その差は、6.5倍にもなります。

コスト負担が小さいのは「ブランド提携カード」なのです。

違いその2.審査は「ブランド提携カード」の方が通りやすい

同じプラチナカードでも

アメリカン・エキスプレス・ビジネス・プラチナ・カード

申込方法:インビテーション(招待)

アメリカン・エキスプレス・ビジネス・ゴールド・カードを利用して、十分なクレジットヒストリーがある方にのみ、入会のインビテーション(招待)が送られてくる仕組みです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

申込方法:いきなり申込可能

ゴールドカードからのステップは不要でいきなり申し込むことができます。

違いその3.ステイタス性は「プロパーカード」の方が高い

年会費が高くて、審査が厳しのですから、当然「ブランド提携カード」よりも「プロパーカード」の方が価値が高く、ステイタス性が高いのです。

ステイタス性は「プロパーカード」の方が高い

と言えます。

ただし、クレジットカードに詳しくない方にとっては、「ブランド提携カード」と「プロパーカード」の違いがわからない方も多いので、「ブランド提携カード」でも十分ステイタス性が高いと考えることもできます。

違いその4.サービスレベルは「プロパーカード」の方が高い

同じプラチナカードでも

アメリカン・エキスプレス・ビジネス・プラチナ・カード

- レストラン優待:コース料理のアップグレード、席が空いていると特別に優先案内

- ホテル優待:無料でホテルの部屋がアップグレード、ドリンクやギフトなどの専用特典

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

- レストラン優待:飲食代金20%OFF、ドリンクなどのサービス

- ホテル優待:ホテル料金8%OFF

年会費が6.5倍も違うのですから、当然といえば当然ですが・・・

「プロパーカード」の方は、アメックスが総力を挙げてサービスをしてくれます。

- レストランは毎日1テーブルを確保

- 海外旅行でも電話で無料通訳

- ホテルのお部屋のアップグレード

・・・

「ブランド提携カード」は、あくまでもアメックスの特典優待プログラムが利用できるというイメージです。

- ○%OFF

- 登録しているレストランで優待を受けられる

といった、ほかの国際ブランドでもあるようなサービスになってしまいます。

ここが「ブランド提携カード」と「プロパーカード」の大きな違いです。

アメックス法人カード比較

| 人気ランキング | 法人カード名 | 初年度年会費(税込) | 2年目~年会費(税込) | 追加カード発行枚数制限 | ETCカード/2年目~年会費(税込) | ショッピング総利用枠/上限 | キャッシング総利用枠/上限 | ポイント還元率/基本 |

|---|---|---|---|---|---|---|---|---|

| 2位 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 22,000円 | 22,000円 | 4枚 | 0円 | 個別設定 | 300万円 | 0.50% |

| 7位 | アメリカン・エキスプレス・ビジネス・プラチナ・カード | 143,000円 | 143,000円 | 4枚 | 550円 | 一律の制限なし | - | 0.50% |

| 9位 | セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード | 0円 | 0円 | 9枚 | 0円 | 一律の制限なし | 300万円 | 0.50% |

| 10位 | アメリカン・エキスプレス・ビジネス・ゴールド・カード | 36,300円 | 36,300円 | 無制限 | 550円 | 一律の制限なし | - | 0.50% |

| 24位 | セゾンプラチナ・ビジネスプロ・アメリカン・エキスプレス・カード | 27,500円 | 27,500円 | 99枚 | 0円 | 9999万円 | - | 1.00% |

| 28位 | MUFGカード・プラチナ・ビジネス・アメリカン・エキスプレス・カード | 22,000円 | 22,000円 | 複数枚 | 0円 | 500万円 | - | 0.40% |

| 42位 | セゾンパール・アメリカン・エキスプレス・カード | 0円 | 1,100円 | 4枚 | 0円 | 一律の制限なし | - | 0.50% |

| 71位 | freeeセゾンプラチナビジネスカード | 22,000円 | 22,000円 | 4枚 | 0円 | 個別設定 | 300万円 | 0.50% |

| 78位 | MUFGカード・ゴールドプレステージ・ビジネス・アメリカン・エキスプレス・カード | 11,000円 | 11,000円 | 複数枚 | 0円 | 300万円 | - | 0.40% |

| 79位 | MUFGカード・ゴールド・ビジネス・アメリカン・エキスプレス・カード | 2,145円 | 2,145円 | 複数枚 | 0円 | 200万円 | - | 0.40% |

| 81位 | apollostation PLATINUM BUSINESS | 22,000円 | 22,000円 | 複数枚 | 0円 | 500万円 | - | 0.008 |

おすすめのアメックス法人カードは?

アメックス法人カード本来のサービスを活用したいのであれば

- ステイタス性が高い

- 十分なサービスレベル

を兼ね備えている

アメリカン・エキスプレス・ビジネス・ゴールド・カード

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 36,300円 |

| 2年目~年会費(税込) | 36,300円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 5.00% |

| ポイント倍増方法 | ●ボーナスポイント・パートナーズ 高島屋オンラインストア :2倍 じゃらん :2倍 Oisix (おいしっくす) :2倍 アイシティ:3倍 イモトのWiFi :5倍 レストラン・ホテル:2倍~10倍 ●メンバーシップ・リワード・プラス ポイント交換レート:2倍 |

| - |

| 【入会後・カード利用】合計190,000ポイント |

をおすすめします。

この法人カードであれば、利用額が増えれば、上位のアメリカン・エキスプレス・ビジネス・プラチナ・カードへのインビテーション(招待)も狙えるからです。

ステイタス性が高い分、接待や従業員との飲み会で利用しても、ご家族や同僚、恋人との旅行や食事で利用しても、十分なサービスを受けられることは間違えありません。

- 年会費の高さが気になる

- プラチナカードが欲しい

という方には

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 22,000円 |

| 2年目~年会費(税込) | 22,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.00% |

| ポイント倍増方法 | ●海外利用 海外利用:2倍 |

| 【年会費特典】初年度年会費無料 |

| - |

プロパーカードほどではないにせよ、十分なサービスレベルを備えていて、かつ「プラチナカード」「アメックスブランド」ですから、イメージも悪くありません。

アメックス法人カードを選ぶのであれば、この2択と考えましょう。

アメックス以外の法人カード比較はこちら

「アメックスを前提に法人カードを探しているんだけど、どれがいいの?」