起業直後の会社や、赤字決算の会社であれば、少しでもコストが安い、年会費無料の法人カードを選ぶことは決して間違えではありません。しかし、それ以外の会社の経営者であれば、年会費無料の法人カードは選びべきではありません。その理由を解説します。

年会費無料の法人カードを選ぶべきではない理由

- 起業直後の法人経営者、個人事業主

- 赤字決算の法人経営者、個人事業主

→ 年会費永年無料の法人カードがおすすめ

ですが・・・

- 上記以外の法人経営者、個人事業主

→ 年会費無料の法人カードはおすすめしません。

その理由を解説します。

理由その1.年会費無料の法人カードよりも、年会費有料の法人カードの方がお得!

例えば

年会費永年無料の法人カード「ライフカードビジネスライトプラス(スタンダード)/一般カード」

- 年会費(税込):永年無料

- ポイント還元率:0.5%

- キャンペーン:なし

年会費格安の法人カード「airカード」

- 年会費(税込):5,500円(税込)

- ポイント付与:あり、ポイント還元率1.5%

です。

法人カードの利用額が月10万円だと仮定した場合

「ライフカードビジネスライトプラス(スタンダード)/一般カード」

「airカード」

お得額 = キャンペーン:0円 + ポイント:18,000円(年間120万円 × 1.5%) - 年会費(税込):5,500円 = +12,500円

となります。

法人カードであれば、インターネットの広告宣伝費をクレジットカード決済しただけで、月10万円は軽く超えてしまいます。

- 広告宣伝費

- 光回線

- 電話代

- 消耗品

- 事務用品

- ガソリン代

- ETC料金

・・・

と利用すれば、中小企業、零細企業であっても、月10万円どころではなく、月50万円ぐらいのカード利用があってもおかしくないのです。

法人カードお得度比較はこちら

ただし、最近ではポイント還元率の高い年会費無料の法人カードも登場してきているので、合わせてチェックしましょう。

年会費無料の法人カードランキングはこちら

理由その2.法人カードには経営者のイメージを左右する力がある!

あなたが何の関係もない経営者に接待を受けたときに

- 「支払いで見たことのない一般カードで会計をしている社長A氏」

- 「アメックスのゴールドカードで会計をしている社長B氏」

を見たときに、どう思うでしょうか?

多くの方が

と思うかと思います。

ビジネスの世界では

と考える経営者が少なくありません。

- お金持ちの会社の方が支払いが良い

- お金持ちの会社の方が支払いのトラブルが起こらない

- お金持ちの会社の方がクレームが少ない

- お金持ちの会社の方がより大きな商談に拡大する可能性が高い

- お金持ちの会社の方が経営者の人脈が広い

・・・

という実体験があるからです。

当然、法人カードのランクだけで「その会社がもうかっているかどうか」をジャッジするわけではありませんが・・・

イメージとしては、確実に「Bさんの会社の方が儲かっているように」インプットされるのです。

その会社の商品の単価が10万円なのか、100万円なのか、1000万円なのか、わかりませんが・・・

たった、年間36,300円(税込)の年会費コストで商談の成功率が上がる可能性が高いのです。

また、この効果は接待のみに限りません。従業員からのイメージも、含まれるのです。

社長と従業員との会社の飲み会で

- 「支払いで見たことのない一般カードで会計をしている社長A氏」

- 「アメックスのゴールドカードで会計をしている社長B氏」

を見たら、どちらの社長に憧れを抱くでしょうか?

どう考えても、経営者以上に法人カードの知識がない従業員は

社長A氏を見れば

社長B氏を見れば

と短絡的に思う可能性があるのです。

当然、10人が10人そう思うわけではありませんが、

10人に1人でも、上記のように感じて、会社を辞めてしまったら・・・それは社員1人分の採用コスト数十万円分の損失になるのです。

教育コストも含めれば、さらに損失は広がります。

アメリカン・エキスプレス・ビジネス・ゴールド・カードの年会費(税込):36,300円(税込)のコストで、社員が辞める可能性を少しでも下げられるのであれば、高い出費とは言えません。

このようにイメージは、明確な数値には換算できないものの、十分に利益や損失となって返ってくる可能性があるのです。

経営者は「誰からも色々な角度でチェックされているもの」と考えれば、たかが法人カードと言っても、自己ブランディングのために、年会費が高額なステイタス性の高い法人カードを選ぶべきなのです。

理由その3.年会費が高額な法人カードには、直接的な割引サービスも多い

法人カードで代表的な優待サービスと言えば

「レストランのコース料理1名分無料」

です。

ですが

例えば

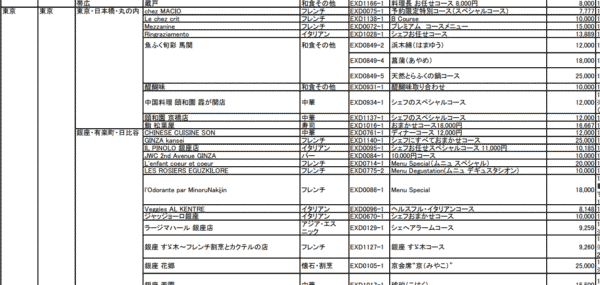

エグゼクティブ ダイニングというサービスが付帯されています。

エグゼクティブ ダイニングでは、1人名様10,000円~15,000円のレストランが優待サービスの対象になっています。

仮に、月1回

- 取引先との接待

- 役員との会食

- 従業員との会食

- デート

で利用しただけでも・・・

ダイナースクラブビジネスカードの年会費(税込):29,700円(税込)

になるので、元を取るどころか、何倍ものお得になるのです。

これ以外にも

- レストラン優待

- ホテル優待

- ゴルフ場優待

- クルーズ優待

- 航空券優待

- スパ・フィットネス・ジム優待

- レンタカー優待

- ビジネス用品優待

- 福利厚生優待

・・・

など、様々な優待サービスが用意されています。

年会費が高額なほど、特典が大きい優待サービスが用意されているのです。

つまり

理由その4.年会費が高額な法人カードは出張に強い!

年会費が高額な法人カードには

- 国内空港ラウンジが無料利用できる

- 海外空港ラウンジが無料利用できる「プライオリティ・パス」付帯

という特典があります。

飛行機での出張が多い経営者の場合は、空港の待ち時間も有効活用すべきです。

- 落ち着けるデスクがあるスペースで

- 軽食が食べられて

- インターネットができて

- プリンターもある

また、年会費が高額な法人カードには

- 空港からの手荷物宅配無料

という特典もついています。

年会費が高額な法人カードには

- 海外旅行傷害保険

- 海外旅行傷害保険の家族特約

- 海外旅行傷害保険の航空機遅延保険

- 海外旅行傷害保険の手荷物紛失保険

- 国内旅行傷害保険

などが付帯されています。

海外旅行傷害保険の最高1億円といった、死亡時の保障などは、使う機会が少ないので、それほど大きな意味を持ちませんが・・・

- 保険の使えない海外でのケガや病気

- 飛行機の遅延

- 手荷物の紛失

は、それなりに出会う確率の高い海外トラブルです。

家族特約があれば、法人カードであっても、海外に家族旅行したときに家族のケガや病気にも適用できます。

経営者の1時間あたりの時給を計算すれば

年会費無料の法人カードよりも、空港ラウンジや手荷物宅配など出張時のサービスが多く付帯されている年会費が高額な法人カードの方が何倍も、メリットがあることがわかるはずです。

その上、海外出張時のケガや病気、飛行機トラブルの損害も補償してくれるのですから、メリットはたくさんあるのです。

理由その5.年会費が高額な法人カードはショッピング保険が手厚い!

ショッピング保険とは

を言います。

補償の対象外になるのは

- 自転車、自動車、船舶、サーフボードなど

- 食品

- 動植物

- 義歯、コンタクトレンズ

- 切手や乗車券など

- 設計書、図案など

- スマートフォン

などがありますが・・・

法人カードで想定される高額な買い物である

- デスク

- イス

- ソファー

- パソコン

- スキャナー

- プリンター

- 電話機

- ラック

・・・

などはショッピング保険の対象になります。

会社で利用するとなると、1つではなく、複数個の商品を購入することになります。

- 購入額も高額になる

- 複数の商品を購入する

のですから、「故障や破損」リスクは、個人利用時よりも大きくなるのです。

考察

年会費無料の法人カードは

使わなくても、使っても、絶対にコストが発生しない

というメリットがあります。

そのため、絶対にコスト負担を避けるべき

- 起業直後の法人経営者、個人事業主

- 赤字決算の法人経営者、個人事業主

には、年会費永年無料の法人カードをおすすめします。

しかし、それ以外の法人経営者、個人事業主の場合には、年会費が高額な法人カードをおすすめします。

その理由は

収益面

- ステイタス性のある法人カードの方が対外的なイメージが上がる

- ステイタス性のある法人カードの方が従業員のモチベーションが上がる

- 年会費が高額な法人カードの方がポイント還元率も高く、利用額によっては、お得になる

- 優待サービスが多く付帯されているため、年会費以上の特典が享受できる

- 空港での持ち時間も、ラウンジ利用で仕事の時間として有効活用できる

リスクヘッジ

- 海外旅行時のケガや病気への補償がある

- 海外旅行時の航空機遅延への補償がある

- 海外旅行時の手荷物紛失への補償がある

- 家族と海外旅行をするときに家族特約が利用できる

- 国内旅行時のケガや病気への補償がある

- 法人カードで買い物をした商品の破損・盗難が保証される

というメリットがあります。

年会費が高額な法人カードといっても、年会費は2万円~3万円程度です。

月の負担としては、2千円程度ですので、会社経営のコストとしては、大したことない金額と言っていいでしょう。

月2千円程度の負担額で

- 商談が決まる

- 社員のモチベーションが上がる

- レストランのコース料理が1名分無料になる

- 空港ラウンジで仕事ができる

- 海外出張でのケガや病気が保証される

- 海外旅行時には家族も補償の対象になる

- 高額な買い物の破損や盗難による損害が補償される

・・・

というメリットがあるのですから、

ということの意味がわかるはずです。

おすすめの年会費高額の法人カード

| 国際ブランド | Visa,Mastercard® |

| 初年度年会費(税込) | 0円 |

| 2年目~年会費(税込) | 2,200円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.10% |

| ポイント倍増方法 | ●クラステージ 200万円利用・翌年:2倍 ●法人カード 翌年:+20% |

| 【年会費特典】初年度年会費無料 |

| - |

| 国際ブランド | Diners |

| 初年度年会費(税込) | 27,500円 |

| 2年目~年会費(税込) | 27,500円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.40% |

| ポイント還元率/上限 | 0.80% |

| ポイント倍増方法 | ●ポイントアップ加盟店 ホテル:2倍 レストラン:2倍 ショップ:2倍 |

| - |

| - |

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 22,000円 |

| 2年目~年会費(税込) | 22,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.00% |

| ポイント倍増方法 | ●海外利用 海外利用:2倍 |

| 【年会費特典】初年度年会費無料 |

| - |

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 36,300円 |

| 2年目~年会費(税込) | 36,300円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 5.00% |

| ポイント倍増方法 | ●ボーナスポイント・パートナーズ 高島屋オンラインストア :2倍 じゃらん :2倍 Oisix (おいしっくす) :2倍 アイシティ:3倍 イモトのWiFi :5倍 レストラン・ホテル:2倍~10倍 ●メンバーシップ・リワード・プラス ポイント交換レート:2倍 |

| - |

| 【入会後・カード利用】合計190,000ポイント |

| 国際ブランド | Visa,Mastercard® |

| 初年度年会費(税込) | 55,000円 |

| 2年目~年会費(税込) | 55,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | |

| ポイント還元率/上限 | |

| ポイント倍増方法 | ●ココイコ! カラオケの鉄人:18倍 紳士服の青山:6倍 Victoria:4倍 百貨店:3倍 レストラン:2倍 ※商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 |

| - |

| 【新規入会+利用】最大8,000ワールドプレゼントポイントプレゼント |

| 国際ブランド | JCB |

| 初年度年会費(税込) | 33,000円 |

| 2年目~年会費(税込) | 33,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 10.00% |

| ポイント倍増方法 | ※最大還元率はJCB PREMOに交換した場合 ●JCBスターメンバーズ 100万円以上利用・翌年:50%UP ●JCB ORIGINAL SERIESパートナー スターバックス:10倍 Amazon.co.jp:3倍 ガソリンスタンド:2倍 ●海外利用 海外利用:2倍 |

| - |

| 【対象利用期間中のカード利用】期間内のご利用合計金額を達成で最大60,000円相当のポイントプレゼント。申込期間:2025年4月1日(火)~6月30日(月) |

| 国際ブランド | Mastercard® |

| 初年度年会費(税込) | 220,000円 |

| 2年目~年会費(税込) | 220,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.50% |

| ポイント還元率/上限 | 3.30% |

| ポイント倍増方法 | 商品券との交換 |

| - |

| - |