法人カードでも、税金の支払いをすることが一部のカード、一部の税金で可能になっています。今回は、法人カードで法人カードで税金を支払う方法、法人カードで税金を支払うメリット、法人カードで支払いが可能な税金について解説します。

法人カードで税金を支払うことは可能ですか?

可能です。

一部の税金では、法人カード、個人カードに関わらずクレジットカードによる税金の支払いが可能になっています。

【国税】クレジットカードによる支払いが可能な税金一覧

- 申告所得税及び復興特別所得税

- 消費税及び地方消費税

- 法人税(連結納税を含む)

- 地方法人税(連結納税を含む)

- 相続税

- 贈与税

- 源泉所得税及び復興特別所得税

- 源泉所得税

- 申告所得税

- 復興特別法人税(連結納税を含む)

- 消費税

- 酒税

- たばこ税

- たばこ税及びたばこ特別税

- 石油税

- 石油石炭税

- 電源開発促進税

- 揮発油税及び地方道路税

- 揮発油税及び地方揮発油税

- 石油ガス税

- 航空機燃料税

- 登録免許税(告知分のみ)

- 自動車重量税(告知分のみ)

- 印紙税

出典:国税庁のホームページ

【地方税】クレジットカードによる支払いが可能な税金一覧

- 自動車税種別割、自動車税

- 固定資産税・都市計画税(23区内のみ)

- 固定資産税(償却資産)(23区内のみ)

- 個人事業税

- 不動産取得税

- その他(法人都民税・法人事業税等)

出典:東京都のホームページ

注意点

個人向けの税金を法人カードで支払ってしまうと、法人の資金を個人が流用してしまうことになってしまうため、あくまでも

となります。

法人カードによる支払いが可能な税金一覧

- 法人が負担する消費税及び地方消費税

- 法人税(連結納税を含む)

- 地方法人税(連結納税を含む)

- 復興特別法人税(連結納税を含む)

- 石油税

- 石油石炭税

- 電源開発促進税

- 揮発油税及び地方道路税

- 揮発油税及び地方揮発油税

- 石油ガス税

- 航空機燃料税

- 法人が保有する不動産で発生する登録免許税

- 法人が保有する車で発生する自動車重量税

- 印紙税

- 法人が保有する車で発生する自動車税種別割、自動車税

- 法人が保有する不動産で発生する固定資産税・都市計画税(23区内のみ)

- 法人が保有する不動産で発生する固定資産税(償却資産)(23区内のみ)

- 個人事業税

- 法人が取得した不動産取引で発生する不動産取得税

- 法人都民税

- 法人事業税等

法人カードで税金を支払うメリットデメリット

メリット

1.ポイントが貯まる

法人カードによる税金の支払いでも、ポイント(マイル・キャッシュバック)が貯まります。

税金の支払いは、数十万円、数百万円、会社によっては数千万円とかなり巨額の支払いになるため、法人カードによる税金の支払いができれば、貯まるポイントの金額もかなりの高額になるのです。

2.24時間すぐに納税が可能

今までの納付書などの支払いの場合は、銀行などに出向いて支払いをしなければなりませんでした。銀行は、営業時間が15時までですし、平日しか空いていません。

法人カードによる税金の納付であれば、24時間365日、休日でも、土日でも、夜間でも、税金の支払いが可能になるメリットがあります。

デメリット

1.決済手数料が発生する

クレジットカード会社が本来は、クレジット決済を導入している加盟店から徴収する決済手数料を、税金の支払いの場合は、クレジット決済を利用する利用者が負担する仕組みになっています。

決済手数料

| 納付税額 | 決済手数料 |

|---|---|

| 1円~10,000円 | 83円 |

| 10,001円~20,000円 | 167円 |

| 20,001円~30,000円 | 250円 |

| 30,001円~40,000円 | 334円 |

| 40,001円~50,000円 | 418円 |

| 以降も同様に10,000円を超えるごとに決済手数料が加算されます。 | +83.65円(切り捨て) |

ポイントが貯まっても、決済手数料分損をしてしまうデメリットがあるので注意が必要です。

2.領収書が出ない

銀行などで納付書で税金を納付した場合、納付書に領収印を押してもらって、領収書を受け取ることができます。

払った確かな証拠として、領収書が必要な方の場合は、法人カードによる税金の納付は適していないのです。

3.支払えない税金もある

前述したようにすべての税金が法人カードによる支払いに対応しているわけではありません。

固定資産税など、一部の税金は、地方自治体によってクレジットカード払いに対応していないものがあります。

4.納税証明書がすぐに取得できない

クレジットカード納付をした後に納税証明書を請求した場合、国税の納付の立替払いを行うまでの間(最大3週間程度)は、納税証明書にクレジットカード納付が行われている旨が記載され、納付済みとなりません。

5.1回の税金納付につき、1枚の法人カードしか使えない

税金のクレジットカード払いでは

1回の納付手続きに対して、1枚のクレジットカードしか使えない設定となっています。

法人カードで税金を支払う方法

手順1.法人カードを用意する

税金の支払いでは、下記の国際ブランド(クレジットカード)に対応しています。

- Visa

- Mastercard

- JCB

- American Express

- Diners Club

- TS CUBIC CARD

上記、国際ブランドの法人カードを用意する必要があります。

手順2.通知書を用意する

税金の申告書、納付書、通知書などを用意します。

クレジットカード支払いでは、

- 税金の種類(税目)

- 課税期間

- 納付金額

などの項目を入力する必要があるからです。

e-taxの場合は、上記の項目がなくても、e-taxの電子申告・徴収高計算書データ等の送信画面から、クレジットカード支払いにリンクすることが可能になっています。

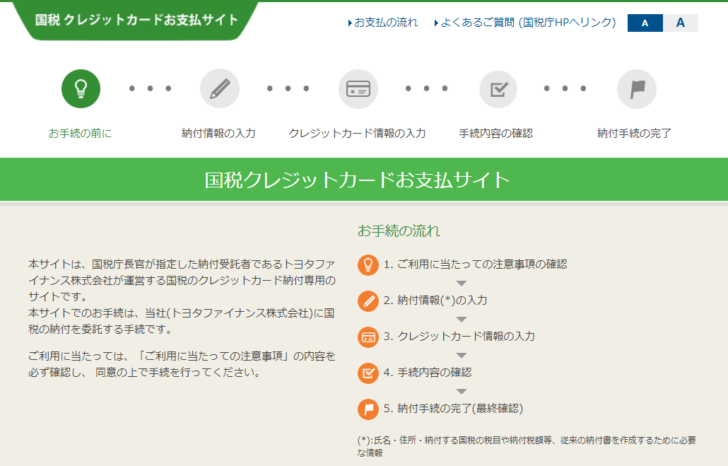

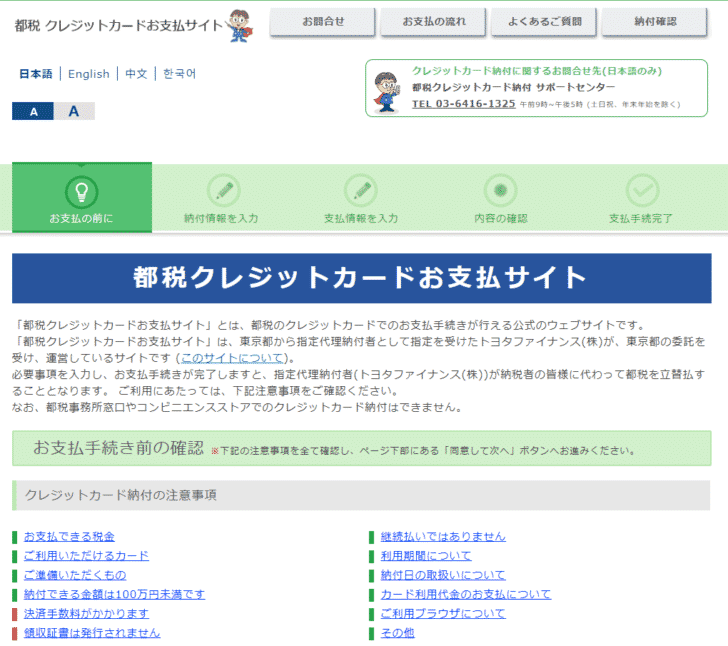

手順3.支払サイトに行く

国税の場合

国税クレジットカードお支払いサイト

地方税の場合

各地方ごとのクレジットカードお支払いサイト

東京都の場合

都税クレジットカードお支払いサイト

手順4.注意事項のチェックを入れる

「上記の注意事項を確認しました」にチェックを入れて、「同意」ボタンをクリックします。

注意事項には

- 領収証書が発行されない

- 決済手数料が発生する

- 納税証明書が納付済みになるのには最大3週間かかる

- 法定納期限内に納付手続が完了していれば、延滞税等は発生しない

- 納付手続が完了すると、その納付手続の取消しはできない

点がかかれています。

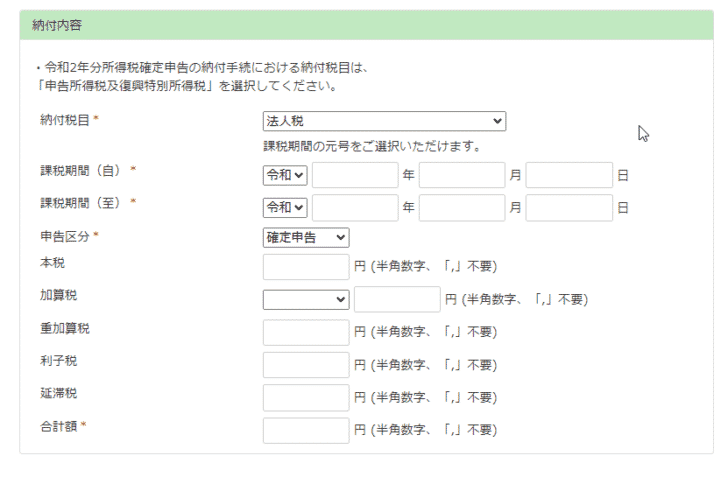

手順5.納付に関する情報を入力する

利用者情報

- 氏名漢字

- 氏名カナ

- 郵便番号

- 都道府県市区町村

- 番地

- 建物名

- 電話番号

- 整理番号

- 納付先税務署

- 納付税目

を入力します。

また、選択した納付税目によって追加の記載項目が変わります。

納付内容(法人税)

- 納付税目

- 課税期間(自)

- 課税期間(至)

- 申告区分

- 本税

- 加算税

- 重加算税

- 利子税

- 延滞税

- 合計額

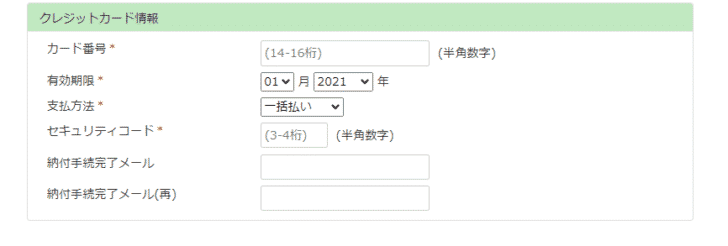

手順6.クレジットカードに関する情報を入力する

クレジットカード情報

- カード番号

- 有効期限

- 支払方法

- セキュリティコード

- 納付手続完了メール

- 納付手続完了メール(再)

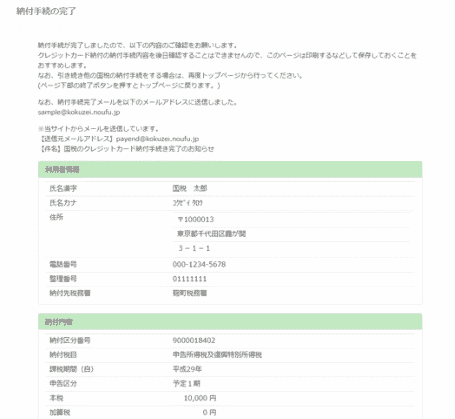

手順7.支払手続の完了

すべての情報を入力すると、納付手続きの完了ページが表示されます。これを持って、税金の納付は完了ということになります。

納付手続完了メールにメールアドレスを設定すると、納付手続きの完了メールが入力したメールアドレスに届きます。

後から完了ページを確認することができないため、印刷するか、画像としてキャプチャして残しておくことをおすすめします。

税金の支払いでおすすめの法人カード

税金の支払いでおすすめの法人カードは

- 決済手数料よりも、多くのポイントやキャッシュバックが期待できる法人カード

- 限度額が比較的高額に設定できる法人カード

です。

税金支払い時に利用者が負担しなければならない決済手数料は

支払額の0.8365%の金額です。

つまり、法人カードで付与されるポイント・マイル・キャッシュバックの還元率が0.8365%よりも大きくないと手数料分損をしてしまうということになってしまうのです。

ポイント・マイル・キャッシュバックの還元率が1.0%を超える法人カードが、税金支払いでおすすめできる法人カードと言えます。

- 年会費が安くて、ポイント・マイル・キャッシュバックの還元率が1.0%以上の法人カード

- ショッピング限度額が高くて、ポイント・マイル・キャッシュバックの還元率が1.0%以上の法人カード

がおすすめです。

ポイント・マイル・キャッシュバックの還元率が1.0%を超える法人カード

NTTファイナンス Bizカード レギュラー

| 国際ブランド | Visa |

| 初年度年会費(税込) | 0円 |

| 2年目~年会費(税込) | 0円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.00% |

| ポイント還元率/上限 | 1.00% |

| ポイント倍増方法 | - |

| - |

| - |

- ポイント還元率:1.0%(キャッシュバック可能)

- 年会費(税込):無料

- ショッピング限度額:低め

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 22,000円 |

| 2年目~年会費(税込) | 22,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.00% |

| ポイント倍増方法 | ●海外利用 海外利用:2倍 |

| 【年会費特典】初年度年会費無料 |

| - |

- マイル還元率:1.125%(JALマイル)

- 年会費(税込):22,000円

- ショッピング限度額:高め

Airカード

| 国際ブランド | JCB |

| 初年度年会費(税込) | 5,500円 |

| 2年目~年会費(税込) | 5,500円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.50% |

| ポイント還元率/上限 | 1.50% |

| ポイント倍増方法 | ●リクルートサービス ポンパレモール:3.0% じゃらん:2.0% ホッテペッパー:人数×50ポイント |

| 【年会費特典】初年度年会費無料 |

| - |

- ポイント還元率:1.5%

- 年会費(税込):5,500円

- ショッピング限度額:低め

ANAダイナースカード+ビジネス・アカウントカード

| 国際ブランド | Diners |

| 初年度年会費(税込) | 29,700円 |

| 2年目~年会費(税込) | 29,700円 |

| 年会費優遇条件 | アカウントカード年会費5,500円(税込)が必要 |

| ポイント還元率/基本 | 0.40% |

| ポイント還元率/上限 | 0.80% |

| ポイント倍増方法 | ●ポイントアップ加盟店 ホテル:2倍 レストラン:2倍 ショップ:2倍 |

| - |

| 【新規入会+利用】最大77,000マイル |

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 22,000円 |

| 2年目~年会費(税込) | 22,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.00% |

| ポイント倍増方法 | ●海外利用 海外利用:2倍 |

| 【年会費特典】初年度年会費無料 |

| - |

- マイル還元率:1.0%(ANAマイル)

- 年会費(税込):29,700円

- ショッピング限度額:高め

ANAダイナース プレミアムカード+ビジネス・アカウントカード

| 国際ブランド | Diners |

| 初年度年会費(税込) | 170,500円 |

| 2年目~年会費(税込) | 170,500円 |

| 年会費優遇条件 | アカウントカード年会費5,500円(税込)が必要 |

| ポイント還元率/基本 | 1.50% |

| ポイント還元率/上限 | 4.50% |

| ポイント倍増方法 | ●ANAグループでのご利用 100円 → +2.0ポイント ●ANAカードマイルプラス加盟店 100円 → +0.5~1.0ポイント ●ポイントアップ加盟店 ホテル:2倍 レストラン:2倍 ショップ:2倍 |

| - |

| - |

- マイル還元率:2.0%(ANAマイル)

- 年会費(税込):170,500円

- ショッピング限度額:高め

その他、ポイント還元率の高い法人カードはこちら

法人カードの税金支払いに関するよくある質問

法人デビットカード、法人プリペイドカードは税金支払いに利用できるの?

カードによって利用できるもの、利用できないものがあるのですが、基本的には、法人デビットカードや法人プリペイドカードも税金支払いに利用することができます。

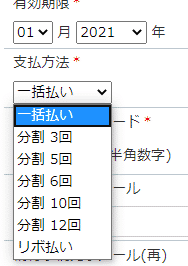

法人カードの支払いで、分割払いは利用できるの?

カードによって利用できるもの、利用できないものがあるのですが、基本的には、法人カードが分割払いに対応している場合、税金支払いでも、分割払いが利用できるようになっています。

初期設定では

一括払い

分割3回

分割5回

分割6回

分割10回

分割12回

リボ払い

の選択肢が用意されています。

ボーナス払いやスキップ払いなどの対応はありません。

法人カードの支払いで、限度額が不足した場合にはどうすれば良いでしょうか?

限度額が不足していて、法人カードによる税金支払いができない場合は

- クレジットカード会社に連絡して、限度額を増額してもらう(一時的に)

- 税金次第を分割納付にして、都度、法人カードで決済する形にする

- 金額ごとに納税額を分割して納付手続を行う

という方法が考えられます。

法人カードによる税金支払いに上限はありますか?

地方税は、税額100万円未満の納税通知書・納付書のみ

という上限があります。

国税の場合は、分割納付にすることで、1,000万円以上の税金であっても、法人カードで支払うことが可能です。

法人カードでの税金の納付手続の取消しはできますか?

できません。

手続きの取り消しなどはできないので、注意して決済する必要があります。

「法人カードで税金を支払うメリットには何がありますか?」

「法人カードで支払いが可能な税金を教えてください。」

「税金の支払いでおすすめの法人カードはありますか?」