実際に法人カード「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」を使った人の意見や口コミ・評価、レビューを知りたいという方は少なくないはずです。

今回は、筆者が保有している法人カード「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」の実際利用した結果のレビューです。実際に使ってみなければ気付くことのできないメリットデメリットやお得な使い方、実際の限度額、発行までに日数、審査、おすすめポイントなどをレビューします。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの利用状況

発行した経緯

当時は、まだ一般カード、ゴールドカードランクの法人カードしか保有しておらず、かといって、年会費5万円、10万円という高額な法人プラチナカードを保有するほど、会社の収益があったわけではないため

- プラチナカードレベルの法人カード

- 年会費が安い

この2点からセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの発行を決めました。

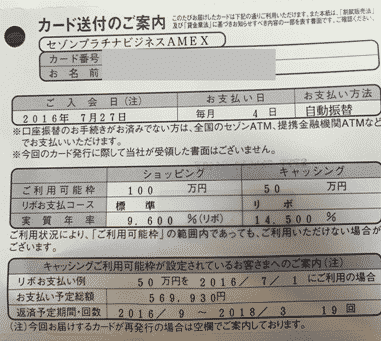

発行時のカードスペック

| 発行済法人カード | 申込日時 | 発行日時 | 発行までの期間 | 発行期間備考 | ショッピング総利用枠 | キャッシング総利用枠 | 審査 |

|---|---|---|---|---|---|---|---|

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 2016年7月26日 | 2016年7月31日 | 5日 | - | 100万円 | 50万円 | 1回目審査通過 |

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 22,000円 |

| 2年目~年会費(税込) | 22,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.00% |

| ポイント倍増方法 | ●海外利用 海外利用:2倍 |

| 【年会費特典】初年度年会費無料 |

| - |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの発行時点のレビュー

発行スピード

- 申込日:2016年7月26日

- 入会日:2016年7月26日

- カード受取日:2016年7月31日

- 申込からカード受取までの期間:5日

考察

通常の法人カードの場合は

- 申込 → 申込書・口座振替依頼書の受取・返送 → 審査 → 契約(入会)・カード発行 → カード受取

という手順になりますが

セゾンカード系の法人カードの場合は、

- 申込→ 審査 → 契約(入会)・カード発行 → カード受取 → 口座振替依頼書の返送

と、口座振替の返送がカード受取の後という発行フローになっているため、法人カードの中では、かなり早い発行スピードになっています。

限度額

- ショッピング限度額:100万円

- キャッシング限度額:50万円

- リボ払い 実質年率:9.6%

- キャッシング 実質年率:14.5%

考察

発行時点でショッピング限度額が100万円というのは、十分に高額な限度額設定と言っていいでしょう。

また、キャッシング枠も、50万円設定されているため、資金繰りに困ったときは、最大50万円までコンビニATMなどで借入が可能になります。

審査

審査は、一回で通過しました。

考察

審査の難易度は推し量れませんが、筆者は、セゾンカードの法人カード審査に落ちたことはありませんので、審査のハードルは低い法人カードだと推察されます。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの実際に使ったからわかるメリット

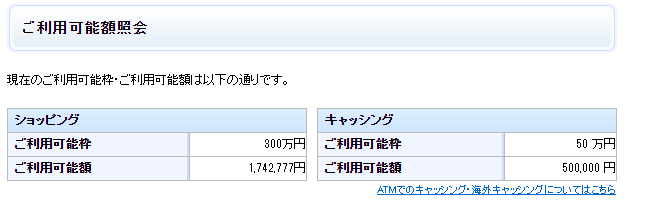

メリットその1.限度額が十分に高い!

2020年8月時点(発行から約4年後)の限度額設定は

- ショッピング限度額:300万円

- キャッシング限度額:50万円

です。

大きな買い物をするときに「増額依頼」をして、100万円 → 300万円に枠を広げていただきました。

法人カードの中では、300万円という限度額設定は、十分に高額な設定であり、よほどのことがなければ、零細企業の筆者の会社では、300万円の枠を使いきることはなく、これ一枚で十分に対応が可能になっています。

メリットその2.JALマイルが貯まりやすい

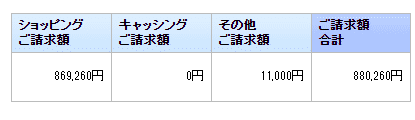

筆者は、社員数3名の中小企業ですが、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの利用額は

毎月80万円~120万円の間で推移します。

会食などの利用費用もありますが、一番大きいのはGoogle広告の広告費です。

平均100万円ですから、単純計算すると

4年の利用期間で

- 100万円 × 12カ月 × 4年 = 4800万円

のカード利用をしています。

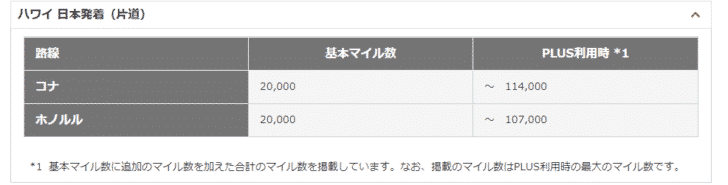

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、年会費5,500円(税込)で「セゾンマイルクラブ ショッピングマイルプラン」が利用できるので、利用額に対して1.0%のJALマイルが貯まります。

直近のJALマイル付与

- 4年間で貯めたJALマイル数 = 4800万円 × 1.0% = 48万マイル

さらに別枠で貯まる永久不滅ポイントも、還元率0.125%でJALマイルに交換できるので

- 4年間で貯めたJALマイル数 = 4800万円 × 0.125% = 6万マイル

54万マイルあれば

ハワイ往復:4万マイル

→ 4年間で14.5回ハワイ旅行に行ける計算になります。

実際には、筆者は、家族旅行や出張で、ヨーロッパ、香港、オーストラリアに行きました。

年会費の2万円など、気にしないレベルでお得を感じられるのが「マイルの貯まりやすさ」なのです。

厳密に言えば、法人カードで貯めたマイルは、会社の資産ですので、家族旅行などに使うのはNGですが、現時点では、法人カードで貯めたポイントやマイルをプライベートで利用して、脱税などに該当すると指摘された事例はなく、大きな問題にならないため、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードで貯めたJALマイルで家族旅行に利用しました。

メリットその3.コンシェルジュデスクの対応・提案が丁寧

筆者は

- アメリカン・エキスプレス・ビジネス・ゴールド・カード

- アメリカン・エキスプレス・ビジネス・プラチナ・カード

- ラグジュアリーカード/Mastercard Black Card

- ラグジュアリーカード/Mastercard Gold Card

- ダイナースクラブビジネスカード

など、多くのコンシェルジュデスクサービスのある法人カードを保有しているので

- 出張・旅行でのホテル手配(ホテル、移動手段)

- 接待でのレストラン手配(レストラン、移動手段、手土産)

にコンシェルジュデスクを使い比べることも少なくありません。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、クレディセゾンが用意したコンシェルジュデスクが対応してくれるのですが、年会費が何倍も高額な上記の法人カードのコンシェルジュデスクよりも、「対応が良い」と感じています。

どの点で対応が良いかと言うと・・・

です。

私事ですが、結婚をするときの親族の顔合わせで

という要望で、何社か?コンシェルジュデスクに「どのようなお店が良いのか?」提案してもらったのですが

提案したお店がこちらの要望にピッタリマッチしていました。

- ラグジュアリーカード → メールでコンシェルジュ対応をしてくれる

- アメリカン・エキスプレス → 海外のレストラン・ホテルに強い

という特徴があるため、一概には言えませんが、

国内のレストラン・ホテルの手配であれば、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードが一番良いと感じています。

これは推測にすぎませんが、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、年会費が安い分、保有している経営者の数も、かなり多いことが予想されます。保有している会員が多ければ多いほど、コンシェルジュデスクの対応経験、対応ノウハウ、対応できるお店のデータベースが増え、室温高い対応ができるようになっているのではないでしょうか。

本来は、年会費が高く、コンシェルジュデスクチームを独自で作っているアメックスの方が対応が良さそうなものですが、実際に使った印象は、そうではないのです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの実際に使ったからわかるデメリット

デメリットその1.アメックスブランドが使えない加盟店もある

当然ながら

- Visa

- Mastercard

と比較すると

- JCB(日本国内は、Visa・Mastercardと同等の加盟店数を誇る、海外は弱い)

- Dinres

- AMEX

というのは、使えるお店が少ないデメリットがあります。

Dinresなどは、Mastercardブランドのコンパニオンカードを用意するなどの方法で、カバーできる加盟店を増やしているのですが、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードには、そういった機能はありません。

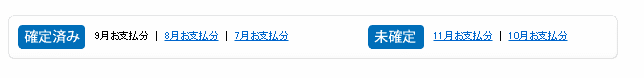

デメリットその2.利用明細が見れる期間が短い

筆者は、零細企業ですので、専門の経理を置いておらず、自分で会計ソフトに入力して、決算などをしているのですが・・・

1年分のカード利用明細を見ようとしても、クレディセゾンの場合は、過去3カ月分の利用明細しか見ることができません。

申請すれば、過去の利用明細も、郵送で届けてくれるのですが、WEB明細で最低1年分は見れないと、会計情報を取得するのに不便なのです。

利用明細の使い勝手の部分で、不満があります。

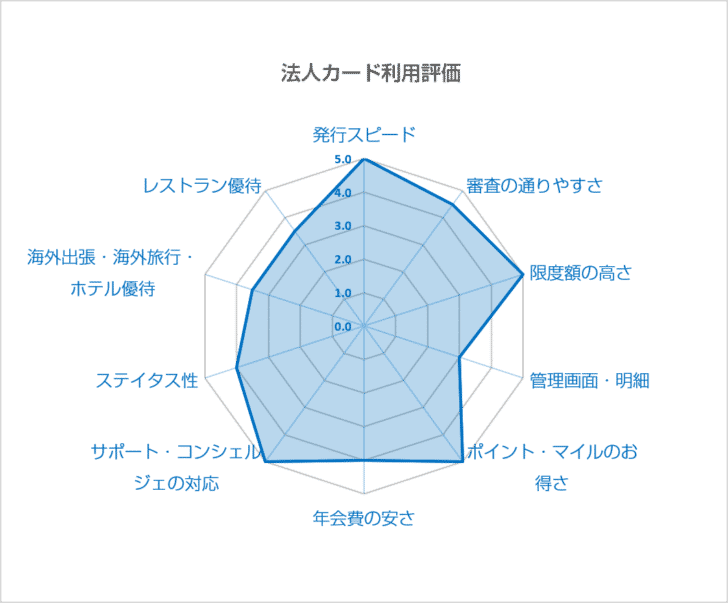

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードを実際に利用した評価

| 評価基準 | 評価 |

|---|---|

| 発行スピード | [star rating="5"] |

| 審査の通りやすさ | [star rating="4.5"] |

| 限度額の高さ | [star rating="5"] |

| 管理画面・明細 | [star rating="3"] |

| ポイント・マイルのお得さ | [star rating="5"] |

| 年会費の安さ | [star rating="4"] |

| サポート・コンシェルジェの対応 | [star rating="5"] |

| ステイタス性 | [star rating="4"] |

| 海外出張・海外旅行・ホテル優待 | [star rating="3.5"] |

| レストラン優待 | [star rating="3.5"] |

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 22,000円 |

| 2年目~年会費(税込) | 22,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.00% |

| ポイント倍増方法 | ●海外利用 海外利用:2倍 |

| 【年会費特典】初年度年会費無料 |

| - |

考察

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、年会費が22,000円(税込)で、審査も甘く、スピーディーに発行できる法人カードです。

しかも、JALマイル還元率が1.125%と高く、経費利用をこの法人カードに集約すれば、毎年1回、2回は海外旅行に行けるだけのマイルが貯まります。筆者は、零細企業ですが、4年で54万マイルも貯まっているのです。

プラチナカードであり、提携カードとは言え、アメックスブランドの法人カードです。

- 「高額な年会費を法人カードには支払いたくないが、対外的なイメージもあるのである程度ステイタス性の高い法人カードを持ちたい。」

- 「法人カードで貯めたマイルで海外旅行に行きたい。」

という方にピッタリの法人カードとしておすすめします。

サービスレベルも全体に高く、限度額も高額な設定が期待できるため、この法人カード一枚である程度はカバーできます。ただし、VisaやMastercard、JCBでしか使えない加盟店もあるので、もう一枚年会費が安い法人カードをサブカードとして用意しておくと良いでしょう。VisaやMastercard、JCBの法人デビットカードを持っておくのも、賢い方法です。

利用明細は、過去3カ月分しか見れないため、気になる方は、毎月PDFファイルをダウンロードして、運用することをおすすめします。

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの審査はどうなっているの?」

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードを実際に使った良い点を教えてください。」

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードを実際に使った悪い点を教えてください。」