法人カードによる融資の基本

法人カードは、経営者や経理担当者にとって、手軽に資金調達を行う手段のひとつです。一般的に、法人カードを利用した融資には「キャッシング機能」や「リボ払い枠」が含まれており、急な資金ニーズに対して迅速に対応できるという利点があります。しかし、通常のビジネスローンと異なる点も多く、適切な利用方法とリスク管理が求められます。

法人カード融資の仕組みと特徴

法人カードを使った融資の主な手段はキャッシング機能です。これは、カードに設定されたキャッシング枠の範囲内で、ATMやオンラインから現金を引き出せる仕組みです。このキャッシングは、緊急時に即座に現金を調達できるため、急な出費や資金繰りが必要な場合に非常に便利です。

また、リボ払い枠も一部の法人カードで利用できる機能で、購入した金額を一定額ずつ返済できる仕組みです。これにより、短期間で大きな支払いが発生しても、資金の流れを緩やかにしながら返済できる点が魅力です。

法人カードの融資とビジネスローンの違い

法人カードによる融資とビジネスローンには、以下のような違いがあります。

- 融資速度:法人カードのキャッシングは、銀行やATMから即座に現金を引き出せるため、緊急時に迅速に資金調達が可能です。一方、ビジネスローンでは審査や書類提出が必要で、資金調達までに時間がかかることが多いです。

- 金利と費用:法人カードのキャッシングは比較的高い金利が設定されていることが一般的です。ビジネスローンと比べて手軽ですが、コストが高くなる可能性があるため、長期間の利用には向いていません。

- 返済方法の柔軟性:ビジネスローンは、通常、融資額や返済期間が明確に設定され、利息もローンの契約内容に基づいて管理されます。一方で、法人カードのキャッシングはリボ払いや一括払いなどの返済方法があるものの、柔軟性が限られており、計画的な利用が求められます。

法人カードによる融資は、即時性や手軽さを求める場面で活躍する反面、計画的な返済を見据えて利用しないと、キャッシュフローに負担がかかるリスクも伴います。そのため、ビジネスローンと併用し、状況に応じた使い分けが重要です。

キャッシング機能つき法人カードのメリットとデメリット

キャッシング機能を備えた法人カードは、緊急時の資金調達手段として法人経営者や経理担当者に重宝される存在です。しかし、即座に現金を引き出せる利便性の反面、注意すべきリスクも存在します。ここでは、キャッシング機能つき法人カードの主なメリットとデメリットについて詳しく解説します。

メリット

1. 即時の資金調達が可能

キャッシング機能つきの法人カードでは、銀行ATMやコンビニのATMから即座に現金を引き出せるため、急な出費や短期間の資金不足を補う際に非常に便利です。また、キャッシング対応のオンラインサービスを利用すれば、さらにスピーディーに資金を調達できます。

2. 担保や保証人が不要

一般的なビジネスローンでは、担保や保証人が求められることが多いですが、法人カードのキャッシング機能を利用する場合は、基本的に担保や保証人が不要です。このため、法人カードは審査が比較的簡単で、早急な資金確保に役立ちます。

3. 利便性の高い支払い方法

多くの法人カードは、一括払いとリボ払いの選択肢を提供しており、企業のキャッシュフローに応じて返済計画を柔軟に組み立てることが可能です。これにより、資金繰りに影響を与えず、計画的に返済することができます。

デメリット

1. 高い利息と手数料

法人カードのキャッシング機能には一般的に高めの利息が設定されており、銀行からのビジネスローンと比べてコストがかかる場合があります。また、ATMから現金を引き出す際にはATM手数料が発生するため、キャッシングの頻度や期間が長期化すると総支払額が増加し、資金負担が大きくなるリスクがあります。

2. 利用限度額が低め

キャッシング機能に設定される限度額は通常、法人カードのショッピング枠内で設定されます。そのため、利用限度額が比較的低く設定されており、必要な資金額を十分に確保できない場合がある点は注意が必要です。また、ショッピング枠との兼ね合いで、キャッシング可能額が減少することもあります。

3. 支払い方法の制限

法人カードのキャッシングは基本的に一括払いかリボ払いでの返済に限られており、分割払いには対応していないことが多いです。これにより、計画外の資金調達が発生した際に、一度に大きな支払いが必要になることがあるため、予想外のキャッシュフローへの影響が懸念されます。

4. キャッシング機能付きカードの審査が厳しくなる場合も

キャッシング機能を付帯する法人カードでは、審査がやや厳しくなることが一般的です。特に高額のキャッシング枠を希望する場合、信用審査でカードの発行が難しくなる可能性があります。

キャッシング機能つき法人カードは、スピーディーで簡便な資金調達手段としてのメリットがある一方で、金利や返済方法の制約から慎重な計画が求められます。利用前に、自社の資金ニーズやキャッシュフローに合わせた使用計画を立てることが大切です。

法人カードによる融資を選ぶ際のポイント

法人カードによる融資を効果的に活用するためには、カードの特徴や条件を理解し、自社の資金ニーズに合ったものを選ぶことが重要です。以下に、法人カードを選ぶ際に重視すべきポイントを解説します。

1. 融資可能なキャッシング枠の確認

法人カードによって、キャッシング機能の有無や設定される限度額が異なります。事前にキャッシング枠がどの程度確保できるかを確認し、自社の資金ニーズを十分に満たせるカードかどうかを見極めましょう。また、キャッシング枠がショッピング枠と連動している場合、ショッピング利用額が増えるとキャッシング可能額が減るため、資金の使い方に注意が必要です。

2. 金利や手数料の比較

キャッシングを利用する際の金利は、カード会社やカードの種類によって大きく異なります。銀行のビジネスローンに比べて高めの金利が設定されることが多いため、できるだけ低金利のカードを選ぶことがコスト削減につながります。また、ATM手数料やキャッシング利用時の手数料も比較しておくと、資金調達時の負担を軽減できます。

3. 返済方法と柔軟性

法人カードの返済方法には、主に一括払いとリボ払いの選択肢が提供されていますが、分割払いに対応していないカードも多く存在します。返済方法が限定されていると、急な資金ニーズが発生した際にキャッシュフローに影響を及ぼす可能性があるため、返済方法の柔軟性も考慮しましょう。リボ払いの条件や手数料も、選定時の重要な要素です。

4. 法人カードの審査基準と難易度

キャッシング機能が付帯している法人カードは、一般的に審査がやや厳しくなります。審査基準には、法人の設立年数や収益状況、信用情報などが含まれ、審査をクリアする難易度がカードごとに異なるため、自社の状況に合わせたカードを選ぶことが求められます。新設法人や収益が安定しない場合は、審査基準が緩和されているカードも検討してみましょう。

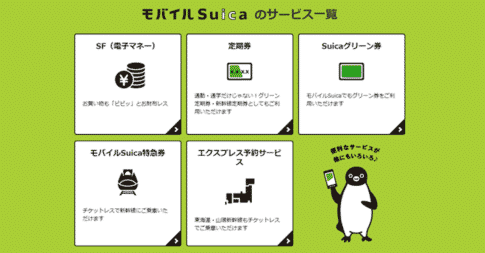

5. 法人カードの付帯サービス

法人カードには、キャッシング以外にも様々な付帯サービスが提供されている場合があります。例えば、ポイント還元、福利厚生サービス、経費管理機能など、付加価値が高いカードを選ぶことで、資金調達以外のメリットも得られます。自社にとって有益な付帯サービスが充実しているカードは、コストパフォーマンスの観点からも優れた選択となるでしょう。

6. 他の融資手段との比較検討

法人カードのキャッシング機能は、即時性の高い資金調達手段として有用ですが、長期間の利用には向いていません。特に高金利や返済制限のある法人カードの場合、ビジネスローンやファクタリングといった他の融資手段も併せて検討し、コストや返済期間の面で有利な手段を選ぶことが推奨されます。状況に応じた使い分けが、資金調達の効率化につながります。

法人カードによる融資を選ぶ際は、これらのポイントを総合的に検討し、企業のニーズとリスク管理に最適なカードを見つけることが成功のカギです。

緊急時の資金繰りに役立つ法人カードの活用法

法人カードは、緊急時の資金繰り対策として大きな役割を果たします。ここでは、急な資金ニーズが発生した場合に法人カードを効果的に活用するためのポイントを解説します。

1. 即時性の高いキャッシング機能の利用

法人カードのキャッシング機能は、緊急の現金ニーズに即応する手段です。ATMから即座に現金を引き出すことができ、急な支出や短期的な資金不足をスムーズに補うことが可能です。特に銀行のビジネスローンに比べて迅速な資金調達ができるため、突発的な出費や資金繰りの調整に役立ちます。

2. オンラインでのキャッシング申請

一部の法人カードでは、オンラインでのキャッシング申請が可能です。これにより、オフィスや外出先からでも迅速に資金調達ができるため、緊急対応が求められる場合にも柔軟に対応できます。例えば、法人の口座に直接振り込まれるサービスを提供しているカードもあるため、現金が不要なケースでも便利です。

3. 海外出張時の緊急資金対応

海外出張が多い法人には、海外でキャッシング可能な法人カードも役立ちます。現地通貨を即座に引き出せるため、急な現地支出や予想外の出費が発生した際にも対応可能です。また、両替の手間や手数料を省けるため、コスト効率の面でも有利です。

4. 担保や保証人が不要で審査が簡易

一般的な銀行融資とは異なり、法人カードのキャッシングは担保や保証人を必要としないため、比較的簡易な審査で利用できるのが特徴です。特に迅速に資金を調達したい場面では、スピーディーな審査が助けとなり、資金ニーズに即応することができます。

5. 支払い方法の柔軟性を活かす

法人カードのキャッシングは、一般的に一括払いまたはリボ払いが可能で、企業のキャッシュフローに応じて返済計画を調整することができます。リボ払いを活用すれば、短期間の急な支出によるキャッシュフローの影響を抑えつつ、計画的に返済を進められます。ただし、リボ払いの手数料や利息がかかるため、コスト管理を徹底することが大切です。

6. 緊急時の資金繰りとしてのメリットと注意点

法人カードのキャッシング機能は、緊急時の資金ニーズに即応できる手段としてのメリットが大きい反面、利用上限額や金利、手数料には注意が必要です。特に長期的な借り入れには向いていないため、利用期間や返済計画をしっかりと設定し、コスト負担を抑えながら活用することが重要です。

法人カードのキャッシング機能は、計画的かつ慎重に利用することで、企業にとって頼りになる資金調達の手段となります。

法人カードによる信用力向上と資金調達への影響

法人カードの活用は、企業の信用力を高め、将来的な資金調達の可能性を広げる上で大きな効果を発揮します。ここでは、法人カードが企業の信用向上や資金調達にどのような影響を及ぼすかについて解説します。

1. 信用履歴の構築と企業の信用力向上

法人カードを定期的に利用し、適切に支払いを行うことで、企業の信用履歴が積み上がります。この信用履歴はカード発行会社や金融機関にとって、企業の支払い能力や信用度を示す重要な指標です。特に新設法人や中小企業にとって、信用履歴を構築することは将来のビジネスローン審査や他の金融サービスの利用に有利に働きます。法人カードを活用し、遅延なく返済を続けることで、長期的な信用力の向上につなげることが可能です。

2. 追加融資の可能性と資金調達力の向上

法人カードを適切に利用することで、カード会社から追加融資の提案を受けやすくなります。例えば、キャッシング機能の増額や新たな融資枠の提供を受ける可能性もあり、資金調達力を高めることができます。こうした提案は、特に急な資金需要が生じた場合に迅速な対応を可能にするため、企業にとって有用です。法人カードの利用が企業の資金調達の柔軟性を高める手段となり得ます。

3. 将来的な金融機関との関係性向上

法人カードの利用を通じて、金融機関との関係性も強化されます。金融機関は、日頃のカード利用状況や返済履歴を通じて、企業の経営安定度や信頼性を評価します。長期にわたって安定した利用履歴を築くことで、将来的なローン申請や資金調達交渉が円滑に進む可能性が高まります。法人カードの活用は、ビジネスローンや設備投資ローンなどの審査においてもポジティブな影響をもたらし、スムーズな資金調達の基盤を築く一助となるでしょう。

4. 自社のキャッシュフロー改善と事業拡大への貢献

法人カードの利用によって、短期的な資金調達が可能となり、キャッシュフローの改善が図れます。キャッシュフローが安定することで、事業運営の自由度が増し、タイムリーな投資や拡大戦略の実行が可能になります。また、法人カードでの利用実績は信用力向上につながるため、ビジネスパートナーや投資家からの信頼も得やすくなり、事業拡大の追い風となります。

法人カードの適切な利用は、単なる資金調達手段としてだけでなく、企業の信用力を高め、長期的な経営安定にも寄与する重要なツールです。

法人カードでの融資に関するFAQ

Q1: 法人カードでキャッシング機能を利用するにはどうしたらいいですか?

キャッシング機能が利用できる法人カードを発行しているか、事前に確認することが必要です。カードによってはキャッシング枠の設定が必要な場合もありますので、申し込み時にキャッシング枠を申請するか、発行後にキャッシング機能の追加を依頼することが可能です。

Q2: 法人カードのキャッシングとビジネスローンの違いは何ですか?

法人カードのキャッシングは即時の資金調達が可能で、担保や保証人も不要です。一方、ビジネスローンは融資額が大きく、金利も低い傾向にありますが、審査や手続きに時間がかかることがあります。資金調達の即時性を重視する場合は法人カード、長期的な借り入れにはビジネスローンが適しています。

Q3: キャッシング利用時の金利や手数料はどうなっていますか?

法人カードのキャッシング金利はカード発行会社やカードの種類によって異なり、通常はビジネスローンよりも高めに設定されています。さらに、ATMから現金を引き出す際には手数料が発生する場合があるため、利用前に詳細を確認しておくことが重要です。

Q4: 法人カードのキャッシング機能は全額一括返済のみですか?

法人カードのキャッシング返済は一般的に一括払いかリボ払いが提供されていますが、分割払いには対応していない場合が多いです。リボ払いを利用すると、支払額を分割することが可能ですが、手数料が発生するため注意が必要です。

Q5: キャッシング機能をつけると審査が厳しくなりますか?

キャッシング機能付きの法人カードは審査基準がやや厳しくなる傾向にあります。これはキャッシング枠が企業の信用リスクを伴うためです。特に高額なキャッシング枠を希望する場合、企業の信用力が重視されることが多く、審査をクリアする難易度が上がる可能性があります。

Q6: 緊急時に法人カードでの融資を活用するメリットは何ですか?

法人カードは急な資金ニーズが発生した場合でも、即座にATMから現金を引き出せるため、緊急時の資金調達手段として非常に有用です。また、担保や保証人が不要で、簡便に資金を確保できるため、迅速な対応が必要な場面で大きなメリットを持ちます。

まとめ

法人カードによる融資は、企業にとって迅速かつ柔軟な資金調達の手段として役立つ一方で、適切なリスク管理が必要です。キャッシング機能や融資枠を活用すれば、急な資金ニーズや短期間の資金繰りに対応できますが、金利や返済方法に制限があるため、長期的な資金計画にはビジネスローンなど他の融資手段との併用も考慮しましょう。

法人カードの選定においては、キャッシング枠の有無や限度額、金利・手数料、返済方法の柔軟性を確認することが重要です。さらに、信用力向上や将来的な資金調達の基盤強化を見据え、計画的にカードを利用することで、企業の財務基盤強化にもつながります。法人カードを活用して効果的な資金調達を行い、事業運営の安定と成長を目指しましょう。