法人カードの需要が伸びる中で、パーチェシングカードの需要も徐々に伸びている傾向にあります。では、法人カードとパーチェシングカードはどちらを利用すべきなのか?メリットデメリットで比較したうえで、おすすめのパーチェシングカードを紹介します。

パーチェシングカードと法人カード比較

パーチェシングカードとは

を言います。

パーチェシングカードと法人カード機能比較

| 比較項目 | 法人カード | パーチェシングカード |

|---|---|---|

| プラスティックカード | 原則発行 | 発行しない。カードレス |

| 発行者 | 法人、法人経営者、個人事業主 | 法人、部署、担当者、個人事業主 |

| 利用できる加盟店 | 国際ブランドの加盟店 | 事前に利用できる加盟店を限定 |

| 限度額 | 数十万円~500万円 | 最大1億円 |

| ETCカード | ○ | × |

| ポイント・キャッシュバック | 0.5%~1.5% | 0.0%~0.5% |

| 付帯保険 | ○ | × |

| 発行可能枚数 | 0枚~数十枚 | 数十枚~無制限 |

| 用途別の番号発行 | × | ○ |

| 返済方法 | 口座振替 | 口座振替、一括振込 |

| 年会費 | 0円~150,000円 | 0円~30,000円 |

| カード毎に利用可能な限度額設定 | × | ○ |

パーチェシングカードがおすすめなのは中堅企業、大企業

パーチェシングカードは

- 利用額が大きい

- 用途別の番号発行、部署別の番号発行

- 数十枚のカード発行が可能

- カードレス

など

中小企業であれば

- それほど高額な利用枠が必要ない

- 何十枚も追加カードを発行する必要がない

- 部署ごと、支店ごと、用途ごとに利用額をわかなくても経理が把握できる

- カードを持っていた方が安心感がある

- 追加カードを社員に持たせない、待たせても1人、2人なので不正利用しにくい

という特徴があるため

一方で、中堅企業、大企業であれば

- 高額な利用枠が必要

- 何十枚も追加カードを発行する必要がある

- 部署ごと、支店ごと、用途ごとにカード番号を変えて管理したい

- カードがない方が不正利用を減らせる

- 利用先を限定していた方が不正利用を減らせる

という特徴があるため

法人カードも、パーチェシングカードも、メリットデメリットがありますが

- 企業規模の小さい会社 → 法人カード

- 企業規模の大きい会社 → パーチェシングカード

を選んだ方がニーズと機能がマッチするのです。

パーチェシングカードは、企業規模の大きい会社、支店や店舗が多い会社、社員数が多い会社、中堅企業、大企業で活躍する決済用カードと言えます。

パーチェシングカード比較検討のポイント

ポイントその1.キャッシュバック率の高いパーチェシングカードを選ぶ

パーチェシングカードは、法人カードと比較するとキャッシュバック率は低く設定されています。

- 法人カード ポイント還元率:0.5%~1.5%

- パーチェシングカード キャッシュバック率:0.0%~0.5%

元々、パーチェシングカードの方が「お得」という意味合いでは弱いのです。

しかし、パーチェシングカードを希望する企業というのは、比較的企業規模が大きいため、毎月のカード利用額も高額になります。

月数百万円のカード利用があるのであれば、年間数千万円~数億円という利用額になります。

仮に年間のカード利用額が4,000万円の企業の場合

- キャッシュバック率:0.0%のパーチェシングカード → キャッシュバック:0円

- キャッシュバック率:0.5%のパーチェシングカード → キャッシュバック:20万円

ですから、どちらがお得なのかは考えるまでもありません。

ポイントその2.カードレスのパーチェシングカードを選ぶ

基本的にパーチェシングカードは、カードレスでの発行が基本です。

ただし、一部、プラスティックカードを発行するパーチェシングカードがあるのですが、パーチェシングカードを選ぶ場合は、カードレスのものを選ぶと良いでしょう。

- 部署ごと

- 経費ごと

に柔軟に追加カードを発行できるのがパーチェシングカードのメリットです。

仮に光熱費の支払い用追加カードを発行して、各支店の責任者に渡そうとしても、同じカード番号のプラスティックカードを何枚も発行することはできないため、番号の共有だけで同じカードを使えるようになる、カードレスのパーチェシングカードの方が使い勝手が良いのです。

また、紛失や悪用されるリスクも抑えられるため、カードレスのパーチェシングカードを選ぶのが基本です。

ポイントその3.利用できるかどうか?でを選ぶ

パーチェシングカードは、企業規模の大きい会社向けのサービスのため、比較的審査が厳しくなっています。

例えば、MUFGカード パーチェシングの場合の申込資格は

- 資本金:3,000万円以上

- 従業員数:50名以上

- 2期連続黒字決算

- 業歴:10年以上

と比較的ハードルの高い設定となっています。

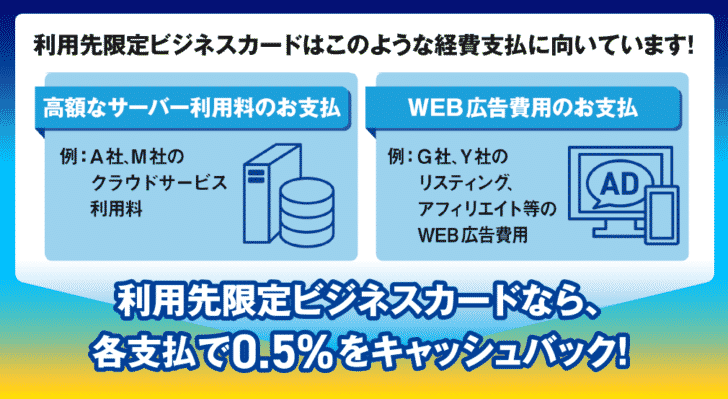

例えば、ライフカードの利用先限定ビジネスカードの利用先の選定条件は

※本商品は月間100万円以上のお支払先が対象です。ご利用予定金額や、その他のお申込状況によっては、本商品の対象外となる場合がございます。

となっています。

つまり、加盟店を先に指定しようとしても、月間100万円以上の利用額がないと、事前に特定するパーチェシングカードの特定加盟店に設定できないのです。

パーチェシングカードを利用する際には

- 審査が通ること

- 意図した利用先を特定加盟店に指定できること

が重要なポイントとなります。

利用できなければ、パーチェシングカードを使う意味がありませんので、利用できることを前提にパーチェシングカードを探す必要があります。

パーチェシングカードおすすめランキング

1位.セゾン・アメリカン・エキスプレス・ビジネス プロ・パーチェシング・カード

- 国際ブランド:AMEX

- 年会費(税込):11,000円(税込)

- キャッシュバック率:0.5%(お支払いを最大84日後にすると、0.25%:手数料無料)

- ショッピング枠:~9,999万円

- プラスティックカード:なし

- 利用先条件:なし

- 支払方法:1回払い、スキップ払い

おすすめの理由

- キャッシュバック率:0.5%

とパーチェシングカードの中では高めの還元率で利用することができます。

また、スキップ払いという通常よりも1カ月引き落としが伸びる(最大84日後)支払い方法があり、スキップ払いを利用すれば、資金繰りが1カ月楽になります。(スキップ払い利用時にキャッシュバック率は0.25%に下がる)

- 限度額は、最大9,999万円と高額

- 任意の名義でカード番号の発番可能

- カード毎の利用限度額設定

- 利用先制限が可能

- 100枚のカード発行が可能

- 利用先の制限なし

と、利便性を追求したパーチェシングカードとなっています。

2位.ライフカード/利用先限定ビジネスカード

- 国際ブランド:Visa、Mastercard、JCB

- 年会費(税込):無料

- キャッシュバック率:0.5%

- ショッピング枠:200万円~

- プラスティックカード:あり

- 利用先条件:月間100万円以上のお支払先が対象

- 支払方法:1回払い

おすすめの理由

プラスティックカードがあるため、利便性の部分では、若干デメリットがありますが

- 年会費(税込):無料

- キャッシュバック率:0.5%

というは、パーチェシングカードの中では、コストパフォーマンスの良いカードという位置づけになります。

3位.三井住友パーチェシングカード

- 国際ブランド:Visa

- 年会費(税込):1,375円(税込)※追加カード440円(税込) ※上限33,000円(税込)

- キャッシュバック率:なし

- ショッピング枠:カードごとに設定

- プラスティックカード:あり・なしが選べる

- ETCカード:発行可能

- 利用先条件:-

- 支払方法:1回払い

おすすめの理由

年会費がパーチェシングカードの中では、比較的安く設定されている点とVisaブランドですので、カバーしている加盟店が多い点が特徴です。

また、利用先の限定方法は

- カード単位で限定

- 契約単位で限定

ができ、

- カード毎に利用限度額を設定

- 請求締日の翌日に利用枠が回復するマンスリークリア方式

を採用しているため

デメリットは、キャッシュバックがない点です。

4位.MUFGカード パーチェシング

- 国際ブランド:Visa、Mastercard

- 年会費(税込):1社あたり33,000円(税込)

- キャッシュバック率:なし

- ショッピング枠:カードごとに設定

- プラスティックカード:なし

- 利用先条件:-

- 支払方法:1回払い

- 申込条件:資本金3,000万円以上、従業員数50名以上、2期連続黒字決算、業歴 10年以上

おすすめの理由

MUFGカード パーチェシングカードでは、審査が厳しい点がデメリットですが

MUFGカード パーチェシングカードに紐づく「MUFGカード バーチャル」というバーチャルカードを発行できます。

バーチャルカードでは、カードごとに

- 利用上限額

- 番号の利用回数や有効期間

- 利用可能時間帯

- 利用可能地域

など、通常のパーチェシングカードよりも、細かい利用条件設定が可能になっています。

「パーチェシングカードを比較するポイントを教えてください。」

「パーチェシングカードと法人カードはどちらの方がメリットがありますか?」